Il y a maintenant un peu plus de 4 ans, les Etats-Unis adoptaient le plus grand plan de sauvetage de l'histoire, en injectant pas moins de 600 milliards pour éviter la faillite de nombreuses banques, compagnies d'assurances et entreprises en difficultés du pays. Au total, 924 institutions ont reçu une aide du Trésor Américain dans le cadre du "Troubled Asset Relief Program" (TARP), auquel il faut ajouter la nationalisation de Freddie Mac et Fannie Mae, les deux grandes agences américaines de garantie de prêts immobiliers. Mais comment savoir où sont passées les 600 milliards de dollars d'argent public ? Qui a reçu des aides ? Qui a remboursé ? Combien ? Et donc quelle est la perte actuelle pour le Trésor américain (et donc indirectement pour les contribuables) ?

Pour répondre à toutes ces questions, le Captain' a découvert un site impressionnant qui retrace l'ensemble des dépenses et recettes du Trésor au dollar près : le "Bailout Tracker" du site ProPublica.org ! Commençons donc par nous intéresser aux différentes institutions ayant reçu une aide. Attention, il faut bien comprendre que lorsqu'un Etat réalise un plan de sauvetage pour "renflouer les banques" ou bien pour éviter la faillite de certaines entreprises, il ne s'agit absolument pas d'un don de l'Etat (hormis des subventions directes dans de très rares exceptions) ! L'aide de l'Etat se matérialise le plus souvent sous forme de prêts (avec intérêt) ou bien sous forme de prise de participation de l'Etat au capital de l'entreprise (sorte de nationalisation). Donc si une institution ayant reçu une "aide" de l'Etat ne fait pas faillite et arrive à rembourser son prêt, alors l'Etat aura donc réaliser un gain sur cette transaction via le paiement des intérêts (auquel il faudrait pour être précis soustraire la hausse de la charge de la dette liée à la hausse de la dette publique + actualisation des flux). Idem si l'Etat entre au capital d'une entreprise et que le cours de l'action remonte, alors un gain sera réalisé au moment de la revente (auquel il faut ajouter les dividendes versés par l'entreprise à l'Etat-actionnaire).

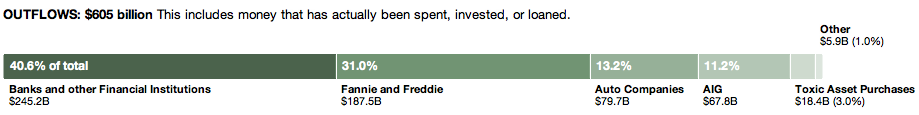

Sur les 605 milliards injectés par le Trésor américain, 245 milliards de dollars l'ont été à destination des banques et des institutions financières, 187 milliards pour nationaliser Freddie Mac et Fannie Mae, près de 80 milliards en direction de l'industrie automobile (General Motors et Chrysler), 67,8 milliards pour le géant de l'assurance AIG et 24 milliards dans diverses opérations de rachat d'actifs toxiques et programme en direction du marché immobilier.

Les principales banques et institutions financières ayant reçues une aide de l'Etat sont Bank of America (45 milliards), Citigroup (même somme), JPMorgan (25 milliards), Wells Fargo (25 milliards), Goldman Sachs (10 milliards) et Morgan Stanley (10 milliards). La grande majorité de l'aide aux banques a été réalisée dans le cadre du "Capital Purchase Program" d'octobre 2008, et consiste en une prise de participation de l'Etat sous forme d'actions privilégiées donnant droit à un versement d'un dividende de 5% par an.

Par exemple sur le sauvetage de Citgroup a rapporté au Trésor américain la jolie somme de 12,4 milliards de dollars ! Comment est-ce possible ? Simplement car le Trésor, en tant qu'actionnaire, a reçu des dividendes de la part de Citigroup et a réalisé de très belles plus-values au moment de la revente des actions privilégiées. Dans une moindre mesure, c'est la même chose pour les autres grandes banques citées précédemment. Le Trésor a réalisé un profit net de 4,5 milliards de dollars sur Bank of America, 1,7 milliard sur JPMorgan, 2,2 milliards sur Wells Fargo et 1,4 milliard sur Goldman Sachs. Sur l'ensemble des banques ayant été "sauvées", certaines ont il est vrai fait faillite et donc n'ont pas remboursé le Trésor (= perte nette). C'est par exemple le cas de UCBH Holdings (perte pour le Trésor de 291 millions de dollars). Mais dans l'ensemble, le sauvetage des banques a rapporté de l'argent à l'Etat américain.

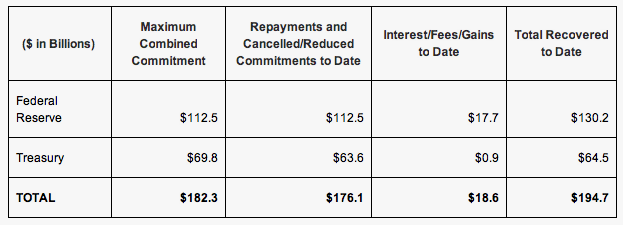

En ce qui concerne AIG, le Captain' avait réalisé il y a presque un an un article sur ce sujet "Le sauvetage d'AIG va t-il rapporter de l'argent au contribuable américain?". La ligne de crédit de 85 milliards de dollars accordée par le gouvernement à AIG, transformée ensuite en un engagement de 69,8 milliards dans le cadre du TARP + 112,5 milliards de la FED, entraîne pour le moment un gain de 12,4 milliards de dollars (194,7 - 182,3 = 12,4 milliards) (source: treasury.gov).

“Taking action to stabilize AIG during the financial crisis was something the government should never have had to do, but we had no better option at the time to protect the American economy from the damage that would have been caused by the company’s collapse,” said Secretary Tim Geithner. “To stabilize and then restructure the company with a very substantial positive gain for the American taxpayer is a significant accomplishment, but we need to continue the critical task of implementing Wall Street reform so that the American economy is never put in this position again.”

Bon, plutôt pas mal pour le moment ces sauvetages ! Le Captain' aime beaucoup la phrase ci-dessus de Tim Geithner, le secrétaire au Trésor américain actuel, qui résume je trouve bien la situation. Bien que comptablement le sauvetage des banques et d'AIG ait permis de dégager un gain significatif pour le contribuable américain, il ne faut pas oublier de réformer Wall Street pour que cela n'arrive jamais plus... Belle phrase au passage, et même s'il est vrai qu'il y a eu quelques légères améliorations depuis la crise, il y a encore du boulot pour être sûr que "l'économie américaine ne soit plus jamais dans cette situation" !

Là ou cela se complique, et donc là où le Trésor américain est en train d'encaisser de belles pertes, c'est en ce qui concerne le secteur automobile, mais surtout sur Freddie Mac et Fannie Mae. Pour sauver Chrysler et General Motors (GM) de la faillite, l'Etat a pris des parts dans les deux ex-géants de l'industrie automobile. Le total des aides pour General Motors s'élève à près de 50 mds d'euros, et 10 milliards pour Chrysler. L'Etat contrôle toujours environ 26,5% de GM, mais s'il revendait ses actions au cours de bourse actuel, la perte pour l'Etat serait d'environ 15 milliards de dollars. Pour Chrysler, la perte définitive s'élève à 1,3 milliard de dollars ; l'Etat ayant revendu l'ensemble de sa participation lors de l'alliance entre Fiat et Chrysler en 2009. Le sauvetage en 2008 de l'industrie automobile est d'ailleurs l'un des sujets de débat entre Obama et Mitt Romney. La grande question : "si Romney avait été au pouvoir en 2008, GM et Chrysler auraient-ils fait faillite?" (toutes les explications dans la vidéo ci-dessous).

Et terminons en par LE gouffre actuel pour l'Etat américain : Freddie Mac et Fannie Mae. Au jour d'aujourd'hui (info updaté le 26 octobre), et toujours selon le site ProPublica, sur les 187 milliards de dollars investis par l'Etat américain, seulement 46 milliards ont été remboursés... Je vous laisse faire le calcul ! Alors en effet les deux institutions sont désormais nationalisées, et un jour peut-être l'Etat américain fera un gain sur cette opération (en cas de reprivatisation), mais pour le moment, la facture est lourde. Cependant, si l'on veut être optimiste, notons tout de même que les deux géants du refinancement des prêts immobiliers américains ont enfin renoué avec les bénéfices, après près de 4 ans de pertes non-stop. Depuis le 29 février 2012 pour Fannie et le 5 mars pour Freddie, l'Etat n'a pas ré-injecté d'argent, et a même reçu des dividendes.

Conclusion: A la date du 26 octobre, si l'on prend uniquement en compte l'ensemble des sommes engagées par l'Etat américain et que l'on regarde les sommes qui ont été effectivement remboursées (donc sans prendre en compte le fait que l'Etat détient des participations dans de nombreuses entreprises), alors la perte nette actuelle totale s'élève à 172 milliards de dollars, soit un peu plus de 1% du PIB américain ! Dans quelques années, principalement si Freddie Mac et Fannie Mae retrouvent le droit chemin, alors peut-être que l'on pourra dire "le plan de sauvetage américain de 600 milliards n'a pas coûté 1 centime au contribuable américain" (il faut être optimiste dans la vie...). Cela ne veut pas dire qu'il ne faille rien faire pour éviter des situations de "too big to fail" ou de nationalisation des pertes et privatisation des gains, ni que c'est le rôle de l'Etat de prendre des participations dans de nombreuses institutions du pays et d'empêcher les faillites ! Mais en cas de crise comme en 2008, l'Etat n'avait pas d'autres choix que de lancer un plan massif pour éviter la faillite généralisée. Et comptablement, ce plan de sauvetage ne sera de mon point de vue pas une catastrophe !