Au 1er janvier 2021, le Smic a été revalorisé automatiquement de près de 1 %, passant de 10,15 € à 10,25 € bruts de l'heure, pour atteindre 1554,58 € par mois pour 35 heures rémunérées, soit 15 € de plus par rapport à 2020. Si depuis 10 ans, la hausse du salaire minimum n’est que de 1,25 € brut de l’heure (soit 14 % de croissance) la capacité d’emprunt de ceux qui sont rémunérés au Smic a elle augmenté de plus de 50 %, grâce à la baisse des taux de crédit.

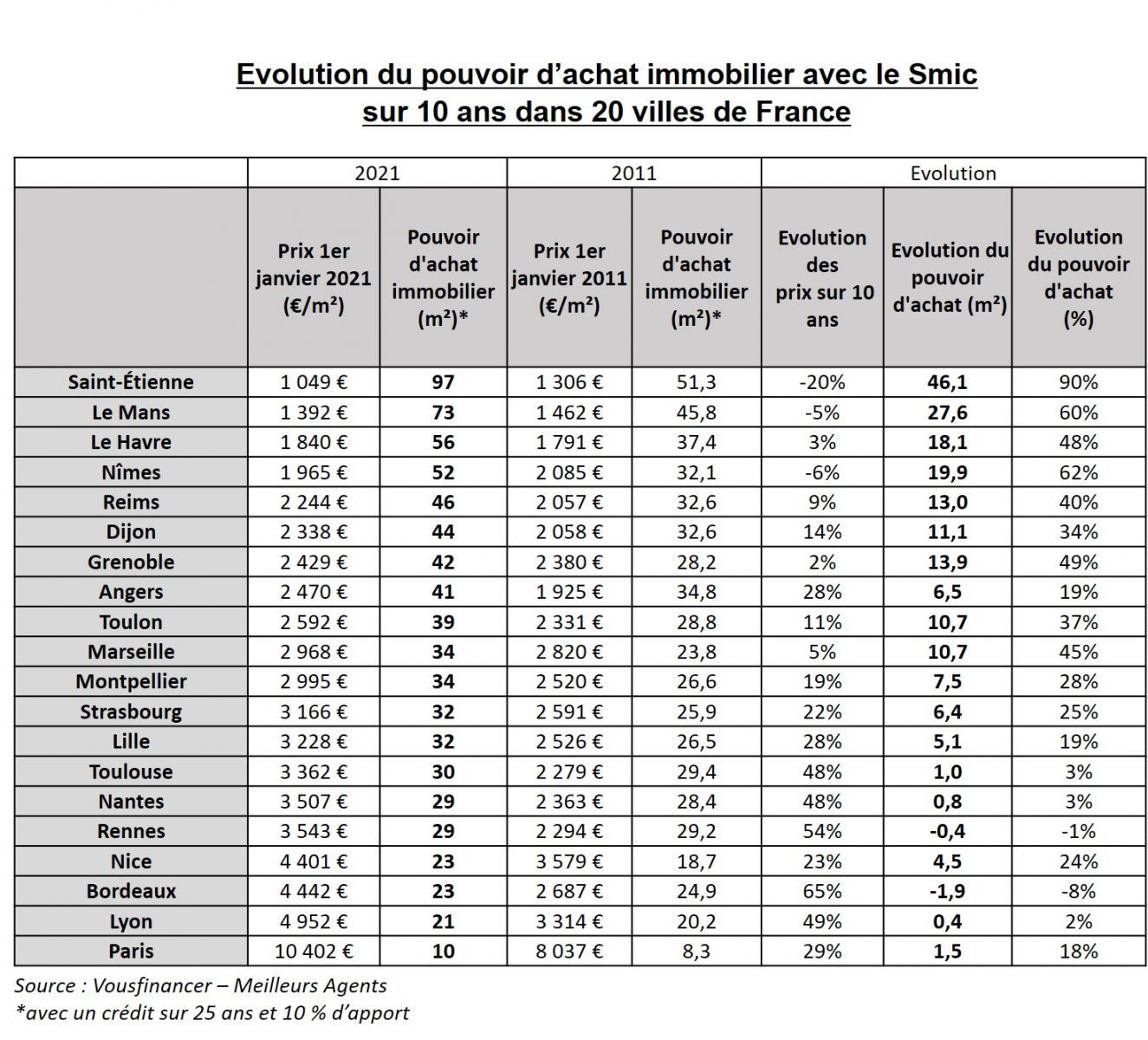

Vousfinancer a ainsi calculé le pouvoir d’achat immobilier du Smic dans les 20 plus grandes villes de France et son évolution par rapport à 2011. Malgré les hausses de prix, il a progressé dans la plupart des grandes villes, excepté dans celles où les prix ont augmenté de plus de 50 % en 10 ans. Et même s’il est encore compliqué d’emprunter avec le Smic, l’assouplissement des recommandations du HCSF devrait tout de même faciliter cette année le financement de ces emprunteurs, à condition bien sûr qu’ils aient un peu d’apport et un reste à vivre suffisant…

Une hausse du Smic de 14 % en 10 ans mais + 52 % de capacité d’emprunt grâce à la baisse des taux : la barre des 100 000 € franchie pour la 1ère fois !

Comme chaque année, le Smic a été revalorisé en 2021, à 10,25 € bruts de l'heure contre 10,15 € en 2020, soit 1 554,58 € bruts par mois (+ 15 € en 1 an). Si l’on compare par rapport à 2011, au moment où le Smic n’était que de 9 € bruts/heure, la hausse n’est que 1,25 € soit 14 %... Une augmentation qui n’a évidemment pas suivi la hausse des prix des logements. Toutefois, grâce au contexte de baisse des taux, la capacité d’emprunt avec le salaire minimum (pour une mensualité égale à 33 % du Smic) a progressé de 52 %, passant de 67 021 € à près 102 173 € sur 25 ans, les taux ayant été presque divisés par 3 depuis 2011 (passant de 4 % à 1,45 %). Grâce à la baisse des taux mais également à la revalorisation du Smic, pour la première fois, il est théoriquement possible d’emprunter 100 000 € sur 25 ans en gagnant le salaire minimum, et ce sans tenir compte de la possibilité récente d’aller jusqu’à 35 % d’endettement. D’ailleurs, 40 % de nos clients ont des revenus inférieurs à 25 000 € par an. Ils représentaient 45 % des emprunteurs en 2018, mais ce chiffre n’a cessé de diminuer ces dernières années, notamment en raison du durcissement des conditions d’octroi.

Le pouvoir d’achat dans 20 villes de France avec le Smic va de 10 à près de 100 m2 !

Vousfinancer, réseau de courtiers en crédit immobilier, en s’appuyant sur les données de prix de Meilleurs Agents, a souhaité connaitre la surface qu’il est possible d’acheter dans 20 villes de France avec le salaire minimum (pour une mensualité égale à 33 % du Smic, en remboursant un crédit sur 25 ans à 1,45 % avec 10 % d’apport pour financer les divers frais).

Si le Smic est le même dans toute la France, les écarts de prix de l’immobilier dans les 20 plus grandes villes de France engendrent de fortes inégalités de pouvoir d’achat immobilier. Ainsi on peut acheter 10 m2 à Paris, soit 2 fois moins qu’à Lyon (21 m2) ou Bordeaux (23 m2) et 3 fois moins qu’à Toulouse (30 m2) Lille ou Strasbourg (32 m2). Pour avoir une surface plus importante, il vaut mieux acheter plutôt à Grenoble (42 m2), Reims (46 m2) ou le Havre (56 m2). Seules deux villes parmi celles étudiées permettent d’acheter plus de 70 m2 : Le Mans (73 m2) et bien sûr Saint-Etienne (97 m2), grande gagnante de tous les classements en termes de pouvoir d’achat immobilier !

Malgré la hausse des prix de l’immobilier, sur 10 ans, le pouvoir d’achat du Smic a progressé dans la plupart des grandes villes de France, jusqu’à 90 % dans certaines !

Vousfinancer a souhaité également étudier l’évolution sur 10 ans, entre 2011 et 2021, du pouvoir d’achat immobilier avec le salaire minimum. Si, sur une décennie, la hausse du salaire minimum est de 159 € nets par mois, la surface qu’il est possible d’acheter avec un prêt sur 25 ans et un taux d’endettement à 33 % a progressé dans la plupart des villes, excepté dans celles dans lesquelles les prix ont augmenté de plus de 50 % en 10 ans… Une hausse des prix telle que la baisse des taux et la hausse du Smic ne parvient plus à la compenser…

« Alors que le Smic n’a augmenté que de 15 % ces 10 dernières années, la surface qu’il est possible d’acheter avec le salaire minimum et un crédit sur 25 ans a augmenté de 50 % au Mans, 48 % au Havre, près de 50 % à Grenoble. Même dans des villes comme Paris et Lille, le pouvoir d’achat immobilier est en hausse de près de 20 %, grâce à la baisse des taux, passés de 4 % sur 25 ans à moins de 1,5 % qui a permis d’accroitre la capacité d’achat de 50 %… Toutefois, à Bordeaux la hausse des prix est telle que la surface qu’il est possible d’acheter en gagnant le Smic a reculé de 8 %, excluant de fait ces acheteurs modestes du marché immobilier. A Rennes également, on note un léger recul, de 1 %, car les prix ont augmenté de 54 % en 10 ans… », constate Julie Bachet, directrice générale de Vousfinancer.

Assouplissement des recommandations du HCSF : la hausse du taux d’endettement maximal à 35 %, une condition nécessaire mais pas suffisante pour aider les emprunteurs au Smic

Les recommandations formulées fin 2019 par le HCSF ont exclu de nombreux emprunteurs modestes, pénalisés par la limite du taux d’endettement à 33 % et la durée maximale à 25 ans. En 2020, près de 45 % des dossiers refusés concernent des emprunteurs au salaire inférieur à 25 000 € par an. L’assouplissement annoncé fin 2020 est donc une bonne nouvelle, qui pourrait toutefois ne pas être une condition suffisante pour faciliter l’accès des emprunteurs modestes au crédit…

S’il est désormais possible d’emprunter avec un taux d’endettement de 35 % et sur des durées de prêt de plus de 25 ans lorsqu’il y a un différé, toutes les banques n’ont pas encore modifié leur taux d’endettement maximal... et dans le cas d’emprunteurs avec de faibles revenus, dans le contexte économique actuel, les banques demandent davantage de garanties : un minimum d’apport personnel, de l’épargne résiduelle, un reste-à vivre suffisant (750 € pour un célibataire, 1300 € pour un couple, et 250 € par enfant) et un faible saut de charge (écart entre le montant du loyer et la mensualité du prêt).

L’assouplissement des recommandations du HCSF avec le passage à un taux d’endettement maximum à 35 % est une bonne nouvelle qui devrait théoriquement aider les ménages modestes proches de 33 % d’endettement à pouvoir emprunter… Mais dans la pratique, peu de banques ont remonté le taux d’endettement maximum à 35 % et même si les conditions d’emprunt s’assouplissent, compte tenu du contexte économique, elles sont peu nombreuses à accepter de financer des emprunteurs au Smic. Celles qui le font privilégient les couples car cela double les revenus, demandent un minimum d’apport personnel et idéalement une épargne résiduelle après opération pour sécuriser le paiement des charges supplémentaires comme la taxe foncière, les charges de copropriété, etc…

Exemple de dossiers avec des revenus modestes financés récemment

Célibataire, 21 ans, salarié en CDI avec des revenus de 1350 €/mois, et un prêt auto en cours de 134 €/mois. Achat d’une maison ancienne avec un prêt accordé de 65 000 € + 5000 € de travaux, à 1,35 % sur 25 ans. (Agence Vousfinancer Chaumont). Malgré le manque d’apport, accord car comptes bancaires bien tenus et 32 % d’endettement.

Couple 24 ans, 2 enfants, métallurgiste et vendeuse, en CDI, 1700 € et 1140 € de salaires nets par mois, 5 000 € d’épargne. Achat d’une maison avec un prêt de 213 700 €, à 1,25 % sur 30 ans (Agence Vousfinancer Strasbourg). Accord obtenu car peu d’épargne et pas de différence avec leur loyer (saut de charge = 0€), et 27 % d’endettement.

Célibataire, 24 ans, enseignant chercheur en CDD, 1443 €/mois de revenus, achat d’un appartement 2 pièces, 50 000 € d’épargne. Prêt de 134 000 € à 1,30 % sur 25 ans. (Agence Vousfinancer Rennes). Endettement à 36 % ramené à 33 % grâce à un prêt à mensualité progressive et épargne après opération de 10 000 € = accord

« Notre rôle de courtier n’est pas seulement de négocier les meilleures conditions de financement pour les bons dossiers, mais aussi de trouver des solutions pour ceux qui ont des difficultés à obtenir leur crédit en mettant en avant les qualités et atouts de leurs dossiers… C’est pourquoi, le mieux est de venir nous consulter en amont des projets afin que nous puissions conseiller ceux qui veulent acheter sur la tenue de leur compte bancaire et le montage optimal de leur dossier afin de mettre de toutes les chances de leur côté ! » conclut Julie Bachet.