Le FMI a révisé (un peu) ses chiffres de croissance à la baisse, l’enquête sur le crédit de la BCE montre une inquiétude grandissante des banques sur la conjoncture et des fondamentaux d’entreprises qui se détériorent. En compensation, une vague globale d’assouplissement monétaire se fait jour. Au R-U, BoJo va être nommé premier ministre aujourd’hui, le cirque Brexit continue.

Point de marché : baisse des taux, une vague globale

Si les économistes de marché sont très occupés à analyser la BCE et la Fed qui devraient annoncer des changements de politique monétaire d’ici la fin du mois, il est intéressant de regarder, aussi, ce qui se fait dans le reste du monde. Un peu d’exotisme en ces temps estivaux : depuis le début du mois, cinq banques centrales ont déjà baissé leurs taux directeurs ; l’Australie, la Corée du sud, l’Afrique du Sud, l’Indonésie et l’Ukraine. Certes ce n’est ni la Fed ni la BCE, mais les quatre premières sont de taille non-négligeable. A l’opposé, une seule banque centrale a monté ses taux : la banque centrale du Pakistan.

A noter cette semaine : la banque centrale de Turquie devrait baisser ses taux jeudi, le consensus attend même 250 pdb, et la banque centrale de Russie devrait les baisser vendredi.

Lors du deuxième trimestre la tendance était la même avec 10 baisses de taux dans le monde, dont certaines par des pays majeurs (Australie, Inde, Malaisie ou encore Russie) pour trois hausses. Les trois premières semaines de juillet sont donc une accélération de tendance : même direction, un assouplissement, deux fois plus vite.

Même s’il semble qu’il y ait un tropisme important sur l’Asie, la zone qui est la plus touchée par le ralentissement du commerce mondial, on assiste bien à une vague générale d’assouplissement monétaire mondial. La Fed et la BCE ont fait des émules.

Cela change complétement la dynamique des marchés et en particulier des actifs risqués ; si les fondamentaux pour les pays émergents restent compliqués, cet assouplissement monétaire suscite des flux d’investisseurs et les actifs des pays émergents tiennent pour l’instant bien le choc.

Les banques sont inquiètes

Publication hier par la BCE de l’« enquête auprès des banques sur la distribution du crédit » (le « lender survey » en bon franglais). Et les résultats ne sont pas très bons. Alors que les conditions de crédit s’assouplissaient lentement mais surement pour les entreprises depuis 2014, les banques les ont resserrés au deuxième trimestre de cette année de manière notable. Si la concurrence joue toujours dans le sens d’un assouplissement, le coupable principal est la perception du risque conjoncturel. C’est une grande nouveauté : ce risque s’est complétement inversé en un an. Les banques ont peur de la conjoncture !

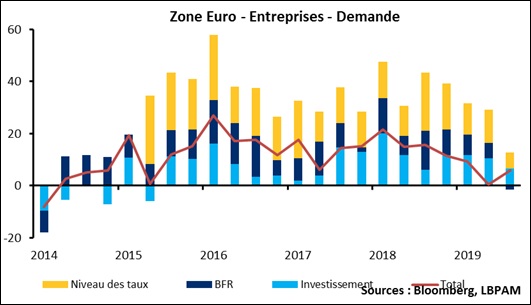

Deuxième point noir, si la demande de prêts des entreprises se redresse timidement, les composantes sont inquiétantes. En particulier, le besoin de fonds de roulement a disparu, ce qui constitue un mauvais signal sur la dynamique du cycle. A noter aussi le fléchissement marqué de l’investissement, qui abonde dans le même sens de prudence.

Bref, au-delà de l’aspect financier et de la dynamique du crédit en Europe c’est surtout un signal de grande prudence, à la fois des banques et des entreprises, qui est envoyé par cette enquête. L’idée d’un tassement de la croissance fort sur la deuxième moitié de l’année est de plus en plus crédible.

Le FMI révise, encore, ses prévisions à la baisse

Le FMI vient de publier sa mise à jour trimestrielle des prévisions. Une fois de plus les révisions sont, à la baisse, mais elles restent marginales. Cette fois-ci le changement vient principalement des pays émergents. Si le message du Fonds reste très prudent, on est encore loin de risques de récession. Mais l’économie est jugée faible surtout à cause des risques de guerre commerciale. Les risques sur le scénario central sont « surtout à la baisse ».

Le point principal de ces prévisions est la ré-accélération, certes limitée, attendue l’année prochaine. Cela tient plus du pari que de la conviction forte ; c’est du moins ce que l’on comprend en lisant le rapport. Espérons que ces prévisions soient validées par les faits, nous sommes circonspects…

BoJo y est

Sans surprise, Boris Johnson est devenu chef du parti conservateur. Il a été reçu par la Sa Majesté la Reine et a été nommé officiellement Premier ministre britannique.

Suite à quoi le parti travailliste déposera très certainement une motion de censure. C’est une affaire de jours. Elle sera votée par le Parlement, probablement avant la fin de la semaine prochaine. Il y a peu de chances qu’elle soit approuvée, le gouvernement possède certes une très faible majorité au Parlement (312 conservateurs + 10 DUP sur 650 sièges), mais trouver une majorité dans l’autre sens est difficile sans défections d’élus conservateurs. Si la motion est approuvée, on se dirige vers des élections fin septembre ou début octobre et vers un Parlement morcelé entre quatre partis principaux (à en croire les sondages qui ont été bien sûr d’une fiabilité à toute épreuve par le passé) : conservateurs, travaillistes, verts et Lib Dem. Une catastrophe pour renégocier quoi que ce soit avec l’Europe.

Dans le cas, fort probable rappelons-le, d’un rejet de la motion de censure, Boris ira renégocier l’accord, il est plus que probable qu’il soit « reçu à bras fermés » comme le disait ce bon vieux George et qu’on se dirige allégrement vers une impasse. Boris, qui est bien placé pour rentrer dans le Guinness des record comme homme politique qui a changé d’avis le plus souvent (il y a pourtant une concurrence farouche à ce poste) devra alors composer. Entre « hard Brexit », « managed hard Brexit » (le dernier oxymoron à la mode), « solution négociée » et report supplémentaire, les options restent alors ouvertes.

Bref, le cirque Brexit continue !