Comme annoncé en décembre 2020 et réaffirmé en juin 2021, le Haut Conseil de stabilité financière transforme sa recommandation en norme juridiquement contraignante dès le 1er janvier 2022. Il publie un bilan qu’il juge positif de sa recommandation indiquant qu’elle a permis « d’interrompre la dérive des conditions d’octroi » sans affecter la production de crédits qui atteint des niveaux records. Mais en cas de remontée des taux, ces contraintes pourraient être plus compliquées à respecter pour les banques avec à la clé, un risque d’exclusion de certains emprunteurs.

Des banques « dans les clous » de la recommandation

Comme indiqué dans son bilan, les banques ont bien respecté la marge de flexibilité accordée par le HCSF avec une part des prêts non conformes à la recommandation, qui a atteint 20,9 % en juillet 2021.

« Comme nous l’avaient indiqué nos partenaires bancaires, le HCSF confirme que les banques ont globalement respecté la marge de flexibilité de 20 %, accordée majoritairement à des primo-accédants. Si cela n’avait pas été le cas, l’annonce du passage de la recommandation en norme juridiquement contraignante aurait pu donner un coup de frein au marché en entrainant un durcissement des conditions d’octroi de crédits avant même janvier 2022. Mais ce spectre s’éloigne aujourd’hui : les conditions de crédit actuelles ne devraient donc pas évoluer d’ici à la fin de l’année 2021 » analyse Julie Bachet, directrice générale de Vousfinancer.

Des investisseurs pénalisés par la recommandation

Comme indiqué dans le bilan du HCSF, « la part de la production non conforme hors résidence principale (investissement locatif essentiellement) est passée de 7,8 % à 5,2 % de la production totale entre janvier et juillet 2021 ». Bien qu’elle reste supérieure à la limite de 4 % de la production de crédits, le financement d’investissements locatifs a fortement chuté en seulement 6 mois, témoignant de la difficulté pour ce type d’emprunteurs investisseurs, déjà propriétaires de leur résidence principale avec par conséquent souvent un crédit en cours, d’emprunter depuis fin 2019.

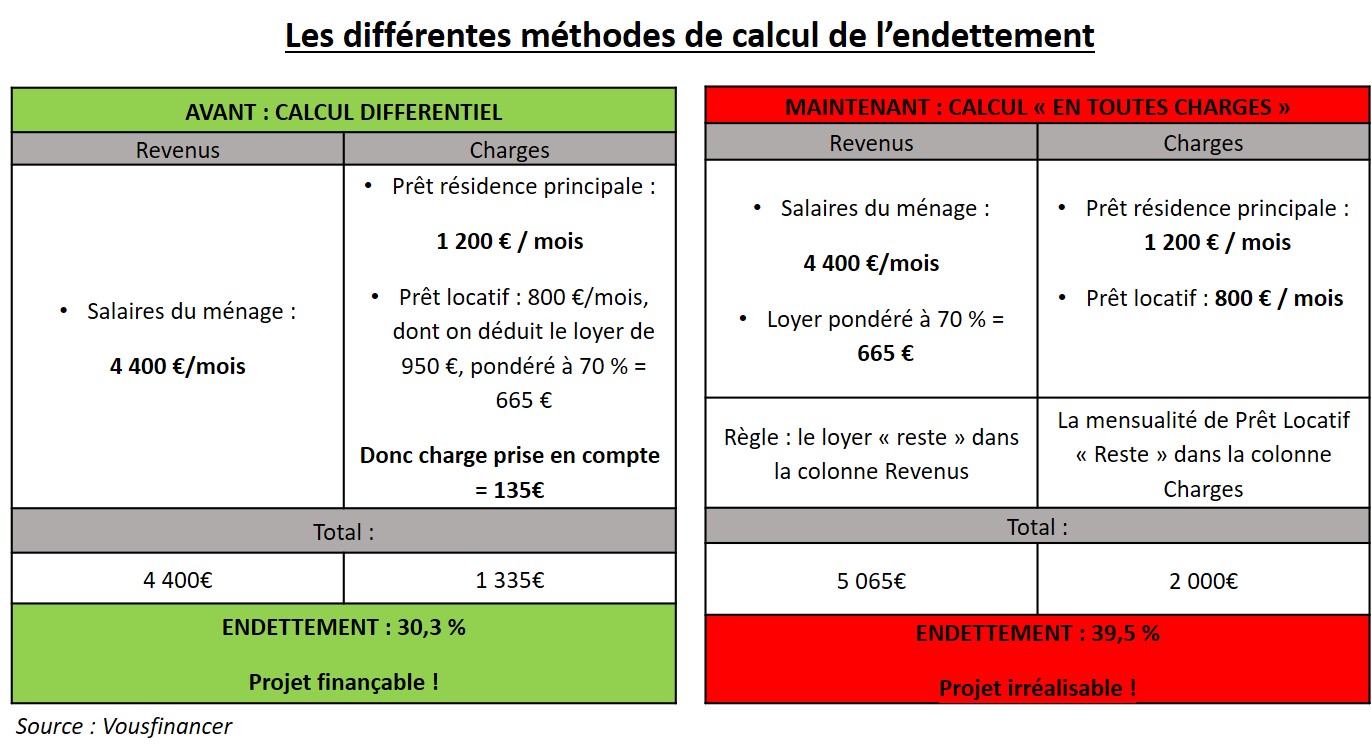

Comme pressenti, la part des financements d’investisseurs a encore reculé cette année sous l’effet de la recommandation du HCSF et en dépit de son assouplissement en début d’année avec le passage du taux d’endettement maximum de 33 à 35 %. L’abandon du calcul de l’endettement en différentiel, prenant en compte les loyers en déduction de la mensualité de crédit, a conduit à l’exclusion du crédit de beaucoup d’investisseurs. Cela pourrait devenir problématique car 60 % du parc locatif appartient à des bailleurs privés qui sont indispensables pour maintenir un niveau d’offres locatives suffisant et éviter une inflation sur les loyers.

Une recommandation qui pourrait devenir plus compliquée à respecter en cas de remontée des taux de crédit et de baisse de l’épargne…

En 2021, la production de crédit a donc évolué dans le sens souhaité par le HCSF comme en témoigne la baisse du taux d’effort moyen à 30 % (-0,9 point) et le recul de la part des prêts sur plus de 25 ans, passée de 12,8 % en janvier 2020 à 6 % en juillet 2021 avec toutefois une hausse de la durée moyenne des crédits de 2 mois en seulement 6 mois (de 21 ans et 7 mois en janvier 2020 à 21 ans et 9 mois en juin 2021).

Comme indiqué par l’autorité prudentielle, ces évolutions positives ont été favorisées par contexte de taux bas : « Cet ajustement de la durée moyenne et le maintien des taux d’intérêt à des niveaux historiquement bas ont contribué à la baisse des taux d’effort individuels » indique le HCSF dans son bilan.

Mais qu’en sera-t-il en cas de remontée des taux de crédit immobilier ?

Le contexte de taux record en 2021 a resolvabilisé les primo-accédants en permettant de compenser en partie les hausses de prix et limiter ainsi l’endettement des ménages souhaitant acheter. Mais si les taux venaient à remonter, dans un contexte de prix élevés, certains emprunteurs pourraient ne plus pouvoir emprunter une somme suffisante sans augmenter soit leur endettement, soit la durée de leur crédit. En cas de non respect de la recommandation devenue contraignante, ils seront ainsi de fait exclus du marché, ce qui pourrait venir casser la dynamique du marché.

En outre, alors qu’en raison des confinements successifs, l’épargne des Français a beaucoup augmenté depuis 2020, ce phénomène pourrait ne pas durer pénalisant les emprunteurs sans apport, alors même que d’après le HCSF « l’ajustement de la production de crédit est également passé par la mobilisation plus importante d’un apport initial lorsque cela était possible » avec un apport moyen hors frais de 17,6 %, en hausse de 3 points. Les ménages modestes pourraient donc également être pénalisés sur ce point dans les prochains mois.