Les banques centrales sont dépendantes d’une meute de zombies qui a de plus en plus de mal à avancer : des Etats surendettés, une économie réelle en très mauvaise posture, en particulier au niveau de ses entreprises non-financières mais aussi financières (en particulier en Europe), et des marchés en lévitation.

Qui doit être tenu responsable de la perte d’autonomie des banques centrales et du changement tacite de leur mandat dans le sens du sauvetage permanent du système économique et financier ?

La même question que celle de l’œuf et la poule ? Pas vraiment !

Tout ce petit monde trouve bien entendu son compte dans une politique monétaire complètement débridée : les zombies car ils peuvent continuer de se goinfrer, et les banquiers centraux parce qu’ils passent pour les sauveurs de l’humanité.

Mais qui est responsable de cette dérive qui se terminera dans la douleur et les larmes ? Les animal spirits qui ont toujours voulu gagner plus sur les marchés financiers, ou alors les banques centrales qui ont rempli le bol de punch à chaque fois que la fête menaçait de se terminer ? Les banques commerciales qui ont prêté de l’argent à des entreprises et des particuliers en mauvaise santé financière, ou bien ces derniers sont-ils fautifs d’avoir abusé des largesses des banques ?

Pour ma part, la responsabilité est claire : elle incombe en premier lieu aux gouvernements qui ont présenté des budgets déficitaires, et aux parlementaires qui les ont votés depuis des décennies, permettant ainsi à la mère de toutes les bulles, celle des dettes d’Etat, de commencer à gonfler. Cette responsabilité est bien sûr partagée par les banquiers centraux, complices des gouvernements et sans lesquels rien de tout cela n’aurait pu arriver.

Les autres acteurs n’ont fait qu’essayer de gagner de l’argent avec les règles du jeu fixées par les autorités publiques, ce qui est humain – nous en sommes d’ailleurs tous là.

L’une des plus grandes banques centrales au monde a d’ailleurs adopté une position assez claire à ce sujet.

Le monde des banques centrales se divise en deux catégories : celles qui assument de n’être que des « filiales du gouvernement », et les autres

N’allez pas dire à Jerome Powell ou à Christine Lagarde qu’ils ne sont pas « indépendants » – c’est la bien triste réalité, mais ils ne le prendraient pas très bien.

Tous les grands planificateurs monétaires nous racontent-ils donc des histoires ? Tous… sauf un ! La Banque du Japon a en effet fait le choix de la vérité en 2019 et ne se cache désormais plus derrière le petit doigt d’une « indépendance » qui n’est qu’un conte pour enfants.

Comme l’explique Patrick Artus, « Les banques centrales ne sont […] plus du tout indépendantes en réalité, elles n’ont plus d’objectif d’inflation mais elles ont l’objectif d’éviter une crise des dettes publiques […] ».

« Cette disparition de l’indépendance des Banques Centrales n’est pas officialisée aujourd’hui, sauf par la Banque du Japon qui est passée à un objectif explicite de stabilisation (à 0%) du taux d’intérêt à 10 ans (graphique 6 ), quelle que soit la politique budgétaire (graphique 7) », poursuit le chef économiste de Natixis.

Si vous vous demandez ce à quoi ressemble le taux à 10 ans d’une banque centrale qui assume pleinement son action, voici la réponse :

Bravo à la Banque du Japon, qui est donc parvenue à maintenir le coût de la dette nationale au plancher, et ce peu importe le niveau de gabegie du gouvernement nippon auquel un déficit budgétaire à 10% ne fait absolument pas peur.

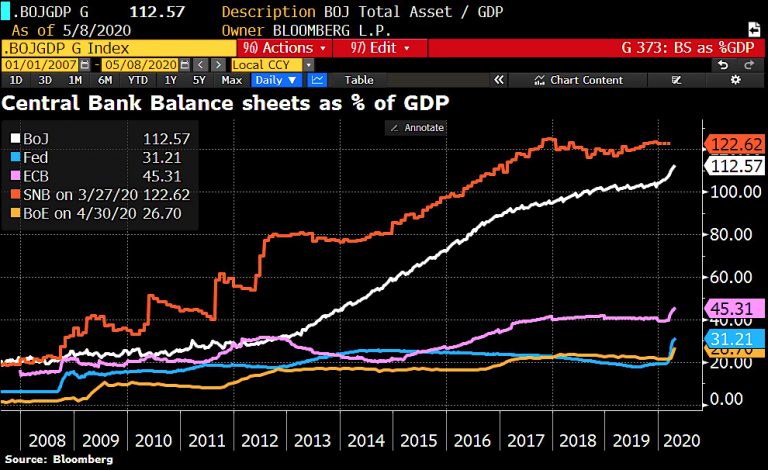

Bien sûr, la médaille de la course à la dette publique à taux zéro a un revers. Si vous avez lu nos précédents articles, il ne vous a sans doute pas échappé que la BoJ pourrait bientôt dépasser la Banque nationale suisse dans la course au bilan le plus démesuré.

Bilans de la Banque du Japon (en blanc), la Fed (en bleu), la BCE (en rose), la Banque nationale suisse (en rouge) et de la Banque d’Angleterre (en orange) en % de leur PIB respectif au 8 mai 2020

Voilà trois graphiques qui doivent faire baver Donald Trump et Jerome Powell ainsi qu’Emmanuel Macron et Christine Lagarde qui ne rêvent de toute évidence que d’une chose : que nous devenions tous Japonais !

La « japonification », c’est ce qui se produit lorsque les banques centrales sont « condamnées à devenir des « filiales » des Etats », pour reprendre l’expression de Patrick Artus.

La Fed et la BCE assumeront-elles bientôt elles aussi de n’être plus que des « filiales du gouvernement » ?

Le 12 mars 2020, Christine Lagarde a déclaré que « La BCE n’a pas pour rôle de réduire les spreads », c’est-à-dire les écarts entre les taux d’intérêt des différents Etats de la zone euro, ce qui n’a pas manqué de faire vaciller les marchés.

Depuis, la présidente de la BCE a revu sa copie en élaborant ses propres variations du « whatever it takes » de Mario Draghi. Ainsi a-t-elle déclaré le 9 avril 2020 qu’« il n’y a aucune limite à notre engagement au service de la zone euro », après avoir commencé le 18 mars à faire sauter un certain nombre de verrous de sa doctrine avec l’annonce du Programme d’achat d’urgence face à la pandémie (PEPP en Anglais).

Comme la Fed, la Banque du Canada et les autres, la BCE n’hésitera donc pas à nous noyer sous des torrents de liquidités si la situation le requiert…

Mais la BCE finira-t-elle par assumer officiellement sa fonction réelle ? Voici ce que Natixis écrivait à ce sujet en juillet 2019 :

« Les Banques Centrales (nous regardons les cas de la Réserve Fédérale, de la BCE, de la Banque du Japon) ont toujours officiellement un objectif d’inflation. […] Mais les Banques Centrales n’avoueront jamais qu’elles ont pour objectif d’assurer la solvabilité budgétaire des Etats », considérait Patrick Artus.

Et pourtant, quelques mois plus tard seulement, la Banque du Japon donnait à son gouvernement la garantie qu’elle maintiendrait les taux d’intérêt à court terme et à long terme nuls. « Le gouvernement japonais peut donc sans difficulté mener une politique budgétaire continûment expansionniste, elle ne débouchera pas sur une crise de la dette. Même si les épargnants japonais commençaient à diversifier internationalement leurs portefeuilles et à refuser de détenir de la dette publique ayant un rendement nul, la Banque du Japon achèterait la quantité nécessaire de dette publique. »

Rien n’exclut donc que la BCE et la Fed (dont nous parlerons plus en détails dans notre prochain billet) n’en viennent un jour à considérer que dans l’intérêt de tous, il vaut mieux jouer cartes sur table.

Quoi qu’il en soit, il est désormais clair que la Fed et la BCE « n’ont plus d’objectif propre […] qu’elles [poursuivent] de manière indépendante », pour reprendre les mots de Patrick Artus. Leur destin est donc tout tracé : qu’elles poursuivent leur action à demi-mots ou en l’assumant publiquement pour ce qu’elle est, elles sont déjà elles aussi des « filiales » de leur gouvernement respectif. En pratique, « si […] les Etats décident d’accroître encore plus leurs déficits, les banques centrales devront accroître la monétisation des dettes publiques ».

Il va de soi que le « si » auquel recourt Patrick Artus est purement rhétorique.

Déficits en pourcentage du PIB en 2019 et en 2020 (projection d’ING)

Aux Etats-Unis, avec un déficit à 19% du PIB, on n’est plus très loin des niveaux de déficit de la Seconde guerre mondiale. A cette occasion, l’Oncle Sam avait enregistré un déficit budgétaire record à 27% du PIB.

Or à ma connaissance, il n’y a pas de nouveau débarquement de prévu en Normandie.

Ce que nous apprend l’histoire économique, c’est que ce genre de plaisanterie ne peut pas durer éternellement. Et quand la musique s’arrête, la valeur des devises papier a tendance à s’évaporer et celle de l’or à exploser, comme nous le verrons dans notre prochain billet.

Ce billet a été initialement publié sur le blog L'Or et l'Argent.