La BCE a confirmé les attentes de marché, et il faut s’attendre à des décisions de grande ampleur dans un avenir proche : baisse de 10 pdb à la réunion du 12 septembre, « tiering » sur le taux de dépôt. Une annonce de réouverture du QE semble aussi imminente.

La BCE confirme les attentes

Il nous semble qu’un point de la rhétorique récente de la BCE n’a pas été assez commenté : alors que jusqu’à mai la BCE se disait prête à agir en cas de détérioration de la conjoncture, lors de la réunion de juin elle a inversé la proposition en disant qu’il fallait une amélioration, comme attendu dans ses prévisions, pour qu’elle n’intervienne pas. Le message, probablement pas assez explicite, n’a pas assez été commenté par le marché et les membres de la BCE l’ont donc répété à plusieurs reprises en privé. Puis Draghi l’a explicité lors de son discours de Sintra. C’est donc un changement majeur de lecture de la conjoncture et un retournement de la charge de la preuve.

C’est dans ce cadre qu’il faut lire la déclaration de Draghi disant que la situation était de « pire en pire ». Il a même réussi à utiliser le mot « worse » 6 fois dans le premier paragraphe de la réponse à la première question ! « At the same time, this outlook is getting worse and worse and it's getting worse and worse in manufacturing especially. It's getting worse and worse in those countries where manufacturing is very important. »

Bref, il faut s’attendre à une réaction de politique monétaire, et il faut surtout s’attendre à des décisions de grande ampleur dans un avenir très proche.

A quoi faut-il s’attendre ?

1- Baisse des taux en septembre.

Décisions : la forward guidance a été modifiée, alors que la BCE avait dit ne pas vouloir changer ses taux avant la fin de l’été 2020, elle dit maintenant que les taux « resteront à leur niveau actuel ou plus bas ». La porte est ouverte à une baisse.

Implications : c’était complétement attendu et le marché a d’ailleurs peu réagi à la nouvelle. Nous attendons 10 pdb de baisse lors de la réunion du 12 septembre, le marché attend aussi une baisse avec une probabilité de presque 85%.

2- Changement de l’objectif d’inflation.

Décision : la BCE a toujours répété, depuis 2002, que son objectif était d’avoir une inflation « proche mais sous les 2% ». Ceci est devenu un « engagement à la symétrie dans l’objectif d’inflation ».

Implication : dit autrement, puisque l’inflation est restée longtemps sous les 2%, on peut tolérer, en compensation, une inflation supérieure à 2%. Et donc la politique monétaire pourra rester accommodante plus longtemps.

3- L’étagement (« tiering ») du taux de dépôt.

Décision : L’idée étant que le taux de dépôt négatif impose un coût aux banques, et qu’il faut donc trouver des mesures compensatoires pour ne pas les pénaliser. Le « tiering » a été mis en place dans d’autres pays, la Suisse par exemple. A noter, un papier de recherche qui vient d’être publié sur le sujet par la BCE : « Do low interest rates hurt banks’ equity values? ». Le Conseil de la BCE a donc mandaté un groupe de travail pour trouver une solution technique.

Implication : un probable système de « tiering » dans un avenir proche, très probablement en même temps que l’annonce de baisse des taux en septembre. C’est essentiellement positif pour les banques riches en liquidités, donc les banques les plus solides et de qualité.

Problème : l’impact en termes de politique monétaire n’est pas trivial. Un système de « tiering » ramènerait potentiellement les taux monétaire très courts à des niveaux plus élevés, c’est donc un resserrement monétaire. Un système de « tiering » signale au marché que les taux devraient rester négatifs pour très longtemps et donc agit en négatif sur les anticipations, c’est donc équivalent à un assouplissement monétaire (voir le graphique ci-dessous). Lequel des deux effets domine ? On ne sait pas, et cela dépendra des détails. A suivre donc.

Le QE

Décision : là aussi un groupe de travail a été mandaté pour finaliser les détails techniques. Si le QE était de plus en plus attendu par les marchés.

Implication : il est surprenant que le communiqué mentionne explicitement que la BCE est en train de travailler sur le sujet alors que jusqu’au discours de Sintra une réouverture du QE n’était présenté que comme une option envisageable. Un pas de plus vers la réouverture du QE dont l’annonce semble maintenant imminent.

Problème : la BCE s’était fixée une limite de 33% sur les emprunts souverains qu’elle pout acheter. Elle très proche de cette limite, en particulier dans le cas de l’Allemagne. Il faut donc trouver un moyen de déroger à cette règle auto-imposée. Il y a plusieurs options : augmenter le volume de dette éligible (par exemple en incluant la dette souveraine à maturité supérieure à 30 ans, ou la dette courte ce qui équivaudrait à un pseudo-OMT, ou encore en incluant les länder dans le cas allemand), étendre le QE à la dette bancaire, jouer sur la maturité des achats, etc… A noter, la BCE, qui se prépare au QE depuis plusieurs mois, a organisé des présentations académiques sur le sujet, une idée évoquée était même un « QE vert » : un QE pour financer les investissements écologiques.

Conclusion : un bazooka en septembre ? A voir. En tout cas après ce que nous a dit Draghi, une baisse des taux de 10 pdb en septembre semble bien insuffisante et il faut s’attendre à plus. Une annonce de réouverture du QE semble imminente.

Barnier et BoJo ne passeront pas leurs vacances ensemble

Boris Johnson constitue son gouvernement, essentiellement des conservateurs pro-Brexit avec des vues économiques très libérales. Michel Barnier a écrit une lettre sur les négociations et en parlant de l’élimination du filet de sécurité pour l’Irlande il a dit que c’était « bien sûr inacceptable ». Les diplomates disent qu’en diplomatie « oui » veut dire « peut-être », « peut-être » veut dire « non » et « non » est une déclaration de guerre. Où placer « bien sûr inacceptable » dans cette gradation ? On ne sait pas, mais les discussions risquent d’être tendues…

Crise constitutionnelle en Espagne ?

Sanchez, le leader socialiste espagnol, avait besoin d’une majorité absolue au Parlement mardi pour être élu premier ministre. Hier, second vote, il n’avait plus besoin que d’une majorité relative. Facile puisque le PSOE et son allié Podemos détiennent 165 des 350 sièges. Sauf que Podemos ne soutient plus Sanchez, qu’il ne peut donc pas se faire élire, et qu’on se dirige alors peut-être vers de nouvelles élections.

En attendant, le pays a un gouvernement de transition. Mais comme l’économie espagnole reste sur une tendance très confortable, les marchés ont pris la nouvelle avec beaucoup de philosophie, les écarts de taux se sont même légèrement resserrés hier et la volatilité est dans son décile le plus bas depuis 2010.

Cela reste néanmoins une source supplémentaire de risque politique en Europe.

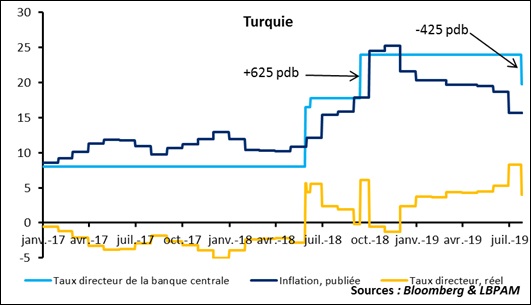

La Turquie avant la crise

Baisse des taux directeurs de la Turquie, on passe de 24,00% à 19,75%. C’est plus qu’attendu. C’est aussi un risque important alors que les pressions sur la devise restent très fortes et les flux de capitaux restent très fragiles. Si la détention par les étrangers d’actifs turcs est au plus bas, le problème vient plutôt des domestiques qui thésaurisent en monnaies « dures », plus de la moitié des comptes courants sont maintenant en dollar ou euros. La baisse des taux ne va faire qu’amplifier cette défiance vis-à-vis de la livre.

La Turquie inquiète de plus en plus, une rechute semble plus que probable.