Près d’un tiers des Français remboursent actuellement un prêt immobilier selon un sondage OpinionWay pour Vousfinancer et selon une étude récente, un tiers d’entre eux auraient du mal à rembourser leur crédit. Avec les conséquences des deux confinements et de la crise économique (chômage partiel, baisse d’activité voire fermetures pour les indépendants et commerçants…) les banques craignent une forte augmentation des impayés des mensualités de crédits immobiliers l’année prochaine.

Afin de ne pas être contraint à la revente de son bien, dans un contexte de baisse des prix, Vousfinancer présente les solutions qui peuvent permettre d’éviter une situation problématique tant pour les particuliers que pour les banques…

Les difficultés de remboursement de crédits : un écueil tant pour les particuliers que pour les banques…

Dans le contexte actuel de crise économique et alors que le dispositif du chômage partiel doit prendre fin à l’été 2021, le principal risque de difficultés à rembourser son crédit immobilier est la perte de son emploi ou la séparation. Lorsque d’importantes difficultés financières apparaissent, et face à l’impossibilité de rembourser ses mensualités, la solution est parfois de revendre son bien et redevenir locataire. Mais dans un contexte de baisse des prix et lorsque le crédit immobilier a été souscrit sans apport et sur durée longue, il y a un risque que montant de la vente ne puisse pas couvrir celui du capital restant dû…

Mensualités : 932,5 €

Monsieur perd son emploi. Au bout de 6 mois, comme il est difficile d’assumer les mensualités, le couple décide de revendre le bien et de redevenir locataire.

Problème : en novembre 2020, au bout de 3 ans, seuls 20 000€ ont été amortis, soit le total des frais. Le couple doit encore 199 625 € à la banque.

Or si les prix de l’immobilier ont baissé de :

- seulement 5 % : la maison ne vaut plus que 190 000€

- 10% : la maison ne vaut plus que 180 000€

Dans les deux cas, le couple se retrouve dans l’incapacité de rembourser leur crédit.

Aujourd’hui, la banque comme l’emprunteur, en cas de difficultés financières, ont tout intérêt à mettre en place un report ou réaménagement du crédit. Car en cas de revente contrainte du bien, il peut y avoir un risque de non remboursement du crédit, notamment pour ceux qui ont emprunté sans apport, sur une durée longue et qui n’ont pas encore commencé à amortir la valeur du bien… Dans ces cas-là, en cas de baisse des prix, même de 5%, la banque ne pourra pas être remboursée intégralement du crédit immobilier.

Pourtant, avant de devoir vendre son bien, des solutions existent…

- Le regroupement de crédits

Le regroupement de crédits, également appelé « rachat de crédits » ou « consolidation de dettes » est une opération permettant de regrouper ses emprunts (prêt immobilier, conso, auto, découvert, revolving…) en une mensualité unique, plus faible, sur une durée plus longue, avec à la clé une baisse du taux d’endettement. « En cas de baisse de revenus, lorsque plusieurs crédits ont été souscrits et que des difficultés de remboursement apparaissent, cette solution peut permettre d’alléger ses mensualités, sans changer de banque. Tous les prêts en cours sont rachetés et remboursés par anticipation par une banque spécialisée. L’emprunteur ne verse alors plus qu’une seule mensualité plus faible sur une durée d’endettement plus longue, et une enveloppe de trésorerie peut même parfois être ajoutée pour faire face aux difficultés financières passagères » explique Julie Bachet.

Situation du couple avant rachat de crédits :

- Crédit immobilier : 1704 € (capital restant dû = 183 700 €)

- 3000 € de découvert

- Crédits conso : 520 € de mensualités en tout (CRD = 41 270 €)

- Mensualités totales = 2224 € par mois

- Taux d’endettement avant opération : 68 % (à cause de la baisse de revenus)

Situation après le rachat de crédits :

- Nouveau crédit de 251 077 € (dont 10 000 € de trésorerie) à 2,10 % sur 22 ans

- Nouvelle mensualité : 1188 €

- Gain sur échéance : 1036 €

- Taux d’endettement après opération : 36 %

Si vous êtes propriétaire d’un bien immobilier, vous pourrez diminuer plus fortement votre endettement car vous pourrez bénéficier d’un prêt avec prise de garantie (bien immobilier), qui peut aller jusqu’à 25 ans. Dans ce cas, il s'agit d'un rachat de crédit hypothécaire. En contre, contrairement aux idées reçues, les taux pour ce type d’opération ne sont pas si élevés et ont beaucoup baissé ! Pour un propriétaire avec un très bon profil on peut obtenir des taux entre 1,85 % et 2 % sur 25 ans, alors que les crédits conso rachetés peuvent avoir été souscrits à 5 %.

- Le report ou la suspension d’échéance

Le report d’échéance consiste à demander à la banque la suspension du remboursement de ses mensualités pendant un ou plusieurs mois. Certains établissements bancaires offrent cette possibilité sous conditions, mentionnées dans les offres de prêt. En général, le report peut être demandé au bout de 24 mois de remboursement, et ce, pour une durée de 1 à 12 mois maximum, en une ou plusieurs fois. Il faut en faire la demande directement auprès de sa banque en indiquant la durée souhaitée du report. La démarche est gratuite la plupart du temps et il faut en général un délai de 1 à 2 mensualités pour qu’il soit mis en place. En revanche, l’assurance de prêt ne peut faire l’objet d’un report. Elle continue donc à être versée mensuellement afin de protéger l'emprunteur. Seule la moitié des banques propose l’option report d’échéance. Mais même si ce n’est pas le cas, certaines banques peuvent tout de même accepter un report temporaire dans le contexte actuel, car leur objectif est d'assurer la continuité du remboursement du crédit pour éviter que celui-ci ne passe en créance douteuse ou défaut de paiement. Durant le confinement, certaines banques qui ont même assoupli les conditions de report pour accompagner au mieux leurs clients en l’autorisant dès 12 mois d’ancienneté du crédit par exemple.

A noter : même si la démarche est gratuite, la suspension d’échéance a un coût car le report génère des intérêts supplémentaires et allonge la durée du prêt. Par exemple, pour un prêt de 200 000 euros souscrit il y a 2 ans à 1,5 % sur 20 ans, suspendre ses mensualités de 965 euros hors assurance pendant trois mois, rallonge la durée totale du prêt de quatre mois et engendre un surcoût de 885 euros.

- La modulation d’échéance

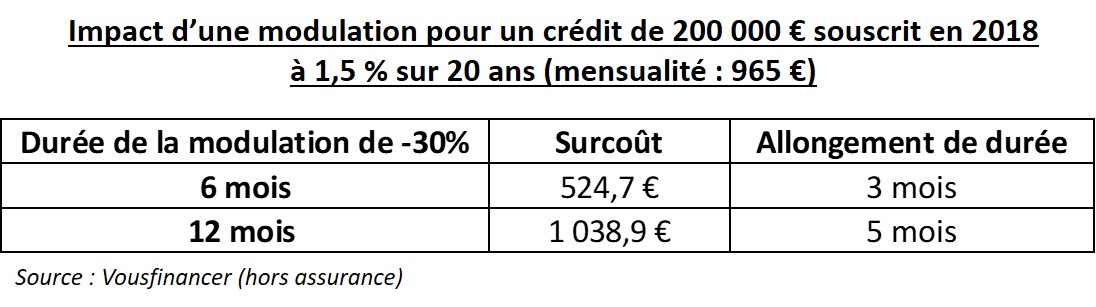

Si le report des échéances de prêt n’est pas possible, trop couteux ou que la baisse de revenus risque d’être sur une plus longue période, une alternative existe. Il s’agit de la modulation des échéances. La plupart des banques proposent cette option qui permet de diminuer ses mensualités de 10 à 30 %, dans la limite d’un allongement de la durée du prêt de 2 ans maximum. Cette solution, qui peut être mise en place au bout de 12 à 24 mois de remboursement, est moins coûteuse pour l’emprunteur que la suspense car une grande partie de la mensualité est toujours versée donc les sommes reportées sont plus faibles.

Par exemple, avec un prêt de 200 000 euros à 1,5 % sur 20 ans souscrit il y a 2 ans, faire baisser sa mensualité de 965 euros de 30 % (= 675,5 €/mois) pendant 6 mois, rallonge la durée totale du prêt de 3 mois et engendre un surcoût de 525 euros seulement.

« La modulation est une option avantageuse et facile à mettre en place. Il suffit d’en faire la demande à sa banque, qui, si vous avez jusque-là honorer tous vos remboursements, n’a pas de raisons de vous le refuser. Pouvoir verser chaque mois quelques centaines d’euros de moins peut être un vrai coup de pouce pour traverser la période actuelle, avec un cout limité, reporté en outre en fin de prêt… » explique Julie Bachet, directrice générale de Vousfinancer.

La plupart des crédits sont modulables, sauf ceux sur 2 lignes ou qui ont bénéficié d’un lissage. A noter : l’évolution demandée est pour 12 mois minimum et pour revenir à l’échéance initiale, il faudra en refaire la demande, sinon la baisse de la mensualité se poursuivra jusqu’à la fin du crédi