Vous avez devant vous 10 gérants de portefeuille, et une force suprême vous a assigné une mission : classer la performance sur l'année de ces 10 gérants, du meilleur au plus mauvais ! Facile pour vous ! Il vous suffit de regarder le rendement obtenu par chaque gérant, et de les classer en fonction de leur pourcentage de gain sur l'année. Facile certes... mais faux ! En effet, il est impossible de comparer uniquement le rendement de chacun des gérants sans parler du niveau de risque des stratégies des différents fonds d'investissement. Si par exemple un gérant a obtenu un rendement de 3% avec un stratégie très peu risqué et un portefeuille investi en actions de bon père de famille, tandis qu'un autre a obtenu un rendement de 3,3% avec une stratégie ultra-risquée avec des effets de levier de partout, qui est réellement le meilleur gérant ?

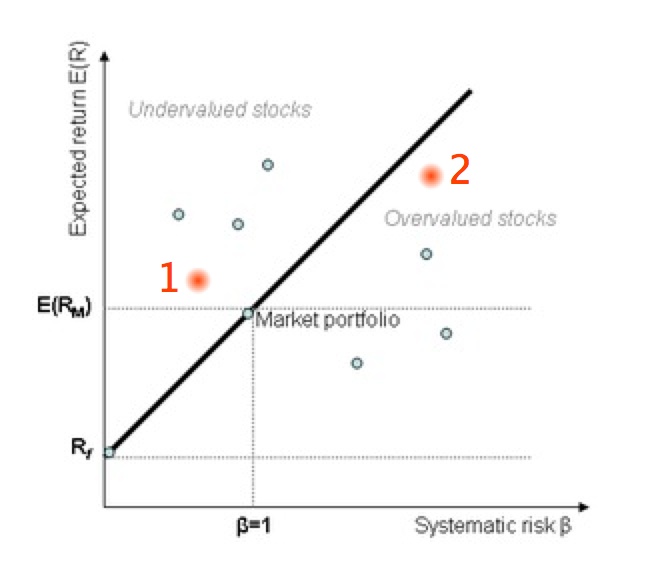

Un gérant de portefeuille "bat le marché" s'il génère un alpha positif dans la formule de Jensen ci-dessous. Cela revient à être capable de choisir en moyenne des actions sous-évaluées ("undervalued stocks") par rapport à leur niveau de risque, et donc graphiquement au dessus de la Security Market Line (source du graphique "Morning Meeting")

Si l'on simplifie le portefeuille à une seule action, et que vous devez définir qui du gérant du fond "1" ou du gérant du fond "2" sur le graphique ci-dessus est le meilleur, il ne faut donc surtout pas utiliser seulement le rendement espéré ("expected return"), et conclure donc que le gérant "2" est le meilleur ! C'est en réalité tout l'inverse. Le gérant 1 à un effet, pour un niveau de risque donné, un rendement espéré qui se trouve au dessus de la droite tirée du modèle d'évaluation des actifs financiers, donc un rendement supérieur au rendement "normal" associé à ce risque (donc alpha de Jensen positif). A l'inverse, et bien que le gérant "2" ait un rendement dans l'absolu supérieur à celui du gérant "1", son rendement est inférieur au rendement "normal" associé à ce niveau de risque (le point est sous la droite, donc alpha de Jensen négatif).

Si l'on souhaite évaluer non pas une seule action mais un portefeuille, le raisonnement est exactement le même ; si les actions faisant partie du portefeuille d'un gérant se trouve en moyenne au dessus de la ligne de "Security Market Line", alors ce gérant est un bon gérant, capable de battre le marché (le alpha du portefeuille est alors positif).

Malheureusement, il est encore beaucoup trop fréquent de comparer la performance de différentes stratégies en se basant uniquement sur le rendement ! Les techniques miraculeuses présentées par certains sites peu scrupuleux affichent en effet souvent uniquement le rendement, sans parler du niveau de risque associé... et derrière les beaux rendements affichés se cachent en fait bien souvent des stratégies ultra-risquées, à alpha de Jensen négatif ! Si vous me donnez la possibilité de gérer deux portefeuilles pendant une année, je peux vous assurer que je suis capable sans trop de problème de faire qu'un des deux portefeuilles ait un rendement supérieur à 20%. En communiquant un peu sur cette belle performance, il est en effet possible que je passe pour un bon gérant... alors que ce n'est absolument pas le cas. Pourquoi ? Car le deuxième portefeuille, celui que je cache au grand public (sorte de biais du survivant) a quant à lui été un désastre avec un rendement négatif de -20%. En prenant des positions inverses sur deux portefeuilles très risqués et avec effet de levier (sorte d'effet multiplicateur), il y a donc une très forte probabilité pour qu'un des deux portefeuilles affichent un très beau rendement non-ajusté du risque et que je puisse faire le malin avec cela (en cachant bien évidemment l'existence de l'autre portefeuille). Cela permet de briller dans les cocktails, alors que pourtant, mes stratégies sont totalement incohérentes et ont sur le long-terme un alpha négatif (avec en plus des frais de gestion et de transactions....).

Conclusion : Un bon gérant de portefeuille n'est donc pas un gérant qui affiche des rendements élevés sur une année, mais un gérant capable d'avoir, sur le long-terme, un rendement anormal positif (= un alpha positif), c'est à dire un rendement supérieur au rendement normal du marché associé au niveau de risque pris par le gérant. Il existe d'autres mesures du rendement anormal, qui sont utilisés empiriquement dans les études ayant pour but d'évaluer le rendement de fonds d'investissements. Pour ceux que cela intéresse, il est important de calculer l'alpha de Jensen, prenant en compte un facteur de risque, mais aussi l'alpha de Fama-French (prenant en compte deux autres facteurs de risques, 1993) et l'alpha de Carhart (trois facteurs de risque, 1997). Cela devient un peu complexe, mais si vous voulez faire un beau modèle et que vos professeurs soient ravis, utilisez, en plus du modèle classique, le modèle à 3 facteurs de Fama-French et à 4 facteurs de Carhart ! Et en route pour la mention ...