La hausse des taux de crédit immobilier amorcée depuis début 2022 se poursuit. Elle est liée à la remontée des taux des obligations assimilables au Trésor (OAT) qui leur servent de référence et qui ont dépassé 2% au cours du mois de juin. La hausse pourrait toutefois ralentir durant l’été car le nombre de transactions se tasse traditionnellement au mois d'août et que les marchés obligataires sont également un peu plus calmes.

En parallèle, depuis le 1er juillet, les taux d’usure sont en légère hausse. Ils s’élèvent à 2,57 % pour les prêts d'une durée de 20 ans et plus, et à 2,60 % pour les prêts d’une durée comprise entre 10 et 20 ans. Ils correspondent aux taux maximum que les banques sont autorisées à pratiquer lorsqu’elles accordent un prêt aux particuliers. Ils intègrent à la fois le taux d’intérêt, l’assurance décès-invalidité, la garantie ainsi que les frais de dossiers et de courtage. Cette légère remontée va seulement permettre à une petite minorité d’emprunteurs d’être à nouveau éligibles au financement de leurs projets.

Mais à nos yeux, c’est comme mettre un pansement sur une jambe de bois. Aujourd’hui, entre 15 et 20 % des dossiers sont concernés par le problème des taux d’usure. Certes, ces derniers ont une vraie légitimité pour protéger les emprunteurs de taux excessifs mais ils présentent aussi l’inconvénient d’être décorrélés puisqu’ils sont calculés sur des taux pratiqués par les banques durant les derniers six mois. Par exemple, un couple de primo-accédants, qui bénéficie d’un apport de 10 %, emprunte au taux de plus de 2 % sur 25 ans.

Si l’on ajoute son taux d’assurance emprunteur et les différents frais, leur taux effectif global annuel dépasse largement le taux d’usure. Leur projet ne peut donc pas être financé. C’est la raison pour laquelle nous militons pour que la formule de calcul des taux d’usure soit révisée, ce que la Banque de France refuse toujours de faire aujourd’hui.

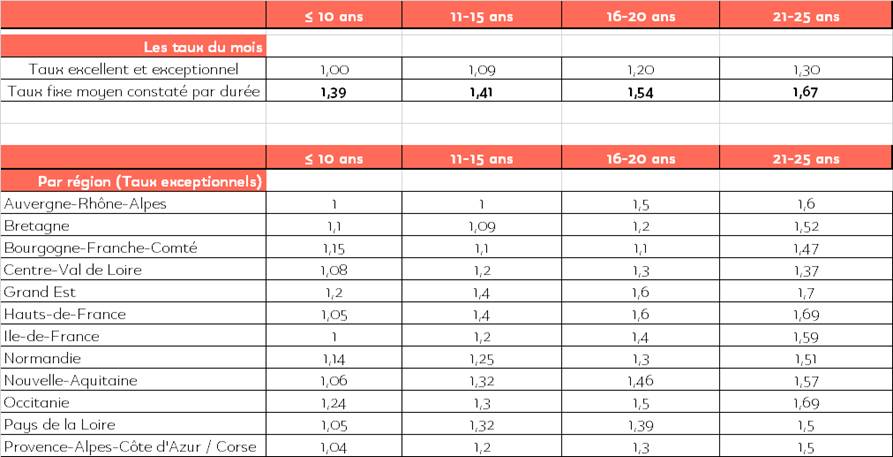

Baromètre des taux de crédits immobiliers négocié en juin 2022