Lors de la première phase de la crise financière (2007-2008), les stratégies suivies par la FED, la BCE, mais aussi d'ailleurs par la Banque d'Angleterre (ci-après BoE - Bank of England) étaient à peu près les mêmes : baisse de taux et efforts pour faciliter l'accès au crédit afin de fournir de la liquidité au système financier et éviter ainsi un credit-crunch. Durant cette période, on ne parlait absolument pas des dettes souveraines, qui étaient le dernier des soucis car, rappelez-vous l'adage de l'époque : "les dettes souveraines sont des actifs sans-risque"... Par contre, à partir de l'été 2008, la politique monétaire de la BCE a divergé de celle adoptée par les banques centrales anglo-saxonnes.

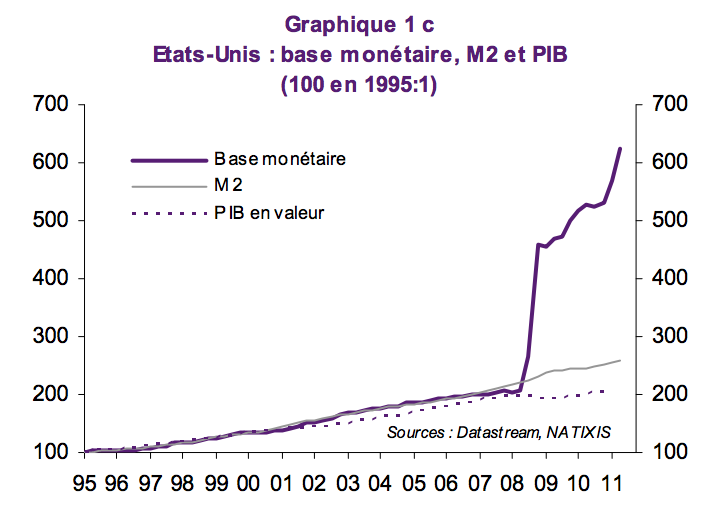

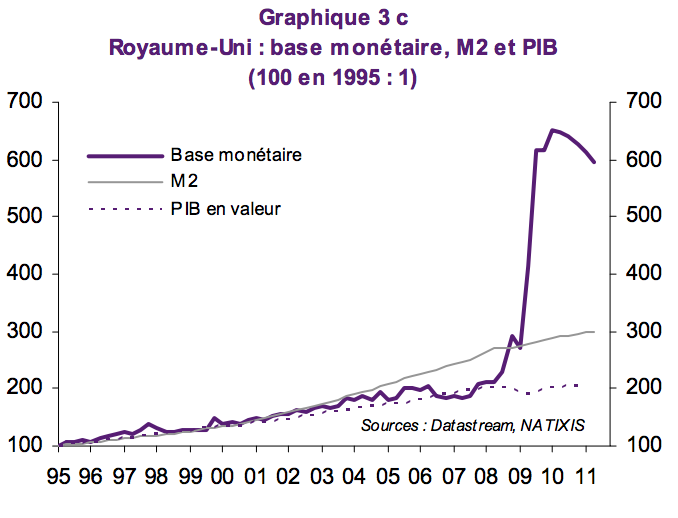

Ce changement de cap est caractérisé par l'injection de liquidité aux USA via ce que l'on appelle le Quantitative Easing, qui consiste à racheter sur les marchés de la dette souveraine avec de l'argent nouvellement créé. Le but premier de cette politique est d'injecter des liquidités dans l'économie, afin d'éviter la déflation, et en essayant au passage de booster l'économie (le but initial n'est donc pas de faire baisser les taux souverains). Cette création de monnaie est parfaitement visible si l'on regarde la base monétaire américaine et l'énorme rupture de fin 2008 (premier "round" d'injection de liquidité), comme on peut le voir sur le graphique ci-dessous tiré du Flash Eco Natixis "La base monétaire, la masse monétaire et l’inflation". Si l'on s'intéresse au Royaume-Uni, le graphique est très semblable (avec un décalage dans le temps de quelques mois)

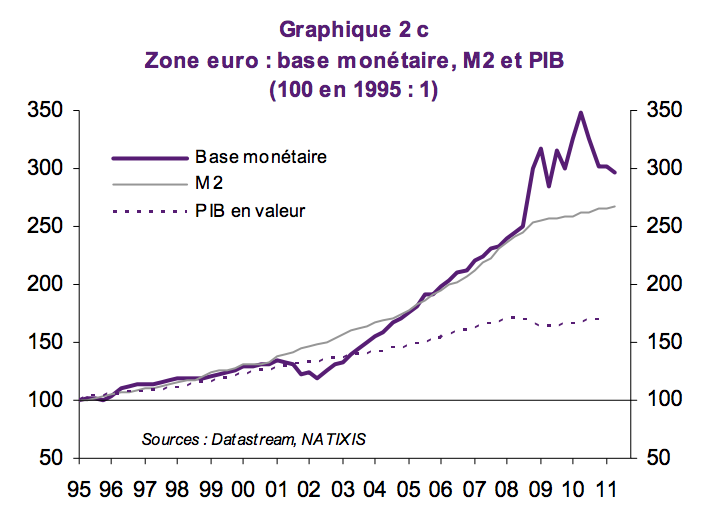

Mais si l'on regarde ce même graphique en zone Euro, cela nous donne quoi ? Comme précisé dans l'article d'où sont tirés ces graphiques "on sait que la base monétaire a été perturbée par la mise en place de l’euro, en particulier avec la hausse de la circulation de billets en euros". Cependant, si l'on compare la situation zone euro aux deux situations précédentes, on voit bien l'absence de réelle rupture entre fin 2008 et début 2010 (légère augmentation de la base monétaire, mais dans des proportions infimes en comparaison avec la situation américaine et anglaise).

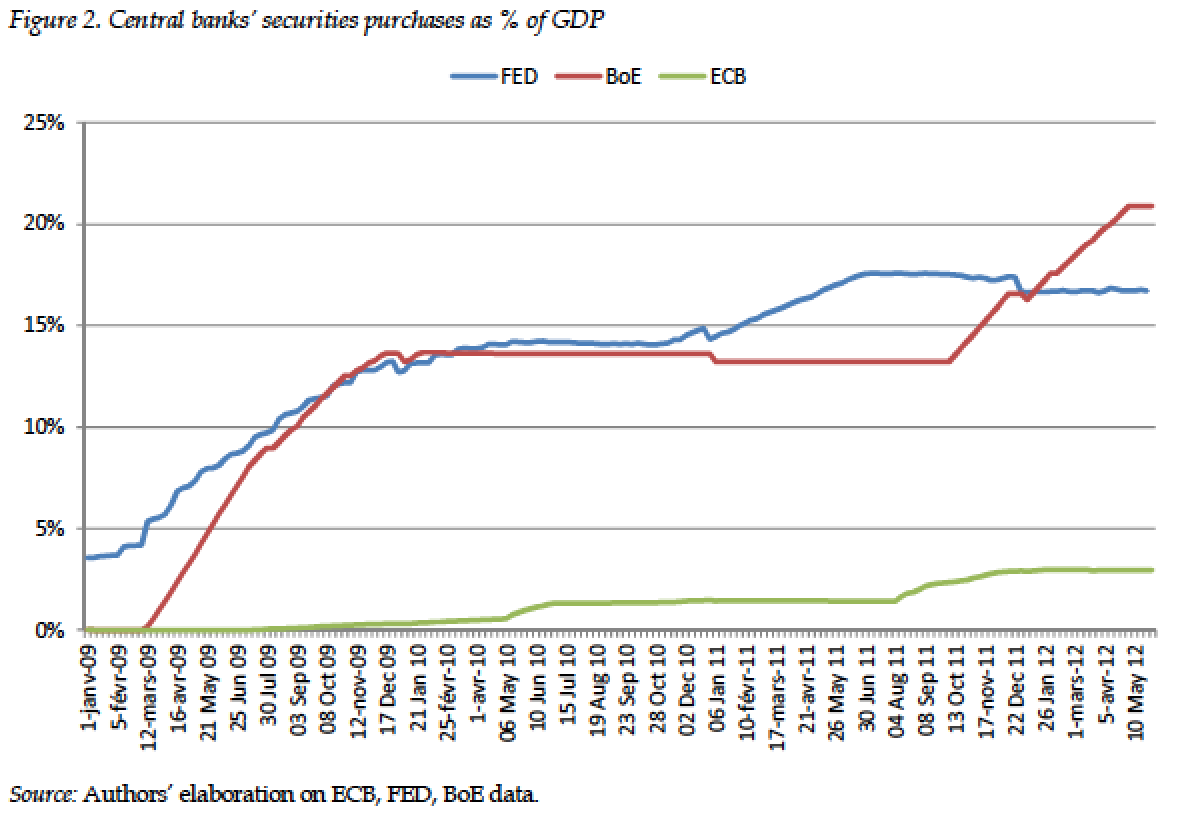

Alors que les rachats de dette par la FED et la BoE étaient déjà impressionnants dès mi-2009 (proche de 10% du PIB), la BCE a commencé à racheter de la dette uniquement à partir de mai 2010, via le "Securities Market Programme" (SMP) (source: ECB - Liquidity Analysis). Un autre programme nommé "Covered Bond Purchase Programme" (CBPP) a été lancé en juin 2010 (ce qui explique la seconde petite variation sur le graphique suivant, courbe verte). Le rachat de dette souveraine par la BCE est interdit par le fameux article 123 du traite de Lisbonne, mais une petite astuce a permis de contourner cette interdiction, la BCE annonçant que ces opérations étaient légales car consistant en "un rachat sur le marché secondaire, accompagné d’une stérilisation des opérations" et "que ces programmes ne sont réalisés qu'à titre temporaire et limité". Viol de traité ou pas viol de traité ? DSK est sur le dossier...

Mais notons que les montants engagés par la BCE (200 milliards environ dans le cadre du SMP et 50 mds pour le CBPP) n'ont rien à voir avec ceux de la BoE et de la FED, comme le montre le graphique ci-dessous, issu de l'étude du CEPS "Central Banks in Times of Crisis: The FED vs. the ECB".

En 2012, le déficit public aux USA, tout comme celui du Royaume-Uni, est estimé à 8% du PIB ; pour 2013 le FMI table sur un déficit de 7% du PIB pour 2013 dans les deux pays. Si l'on regarde le niveau de dette, la zone Euro n'a rien non plus à envier aux américains (dette de 107% du PIB), ni aux anglais (dette de 88% du PIB). Et pourtant, la crise de la dette est bien chez nous !

Alors, pourquoi la BCE n'a t-elle pas adoptée une politique monétaire de rachat de dette et d'injection de liquidité, comme ses deux confrères ? Tout d'abord, il est difficile de comparer la situation de la FED avec celle de la BCE. Lorsque la FED rachète de la dette, elle achète une dette encore considérée comme sans risque (la probabilité de voir un défaut américain à moyen terme étant faible), tandis que lorsque la BCE rachète de la dette grecque, portugaise ou espagnole, elle prend un risque réel de crédit, même à court terme ! La FED a donc peu de risque de subir un défaut et de voir son bilan se dégrader, ce qui n'est clairement pas le cas de la BCE...

"The ECB had to act when the eurozones’s financial system was close to collapse at the end of last year. But its room for maneuvre is even more restricted than that of the FED. Its balance sheet is now saddled with huge credit risks over which it has very little control. It can only hope that politicians deliver the adjustments in southern Europe that would allow the LTRO’s recipient banks to survive" (source: Gros - 2012 - "The big easing")

De plus, contrairement à la FED qui a en face un seul interlocuteur (le gouvernement américain), la BCE doit jongler entre 17 pays aux contraintes et besoins très différents. Si la BCE garantissait explicitement d'une manière ou d'une autre toutes les dettes, alors se poserait un problème d'aléa moral et un risque de passager clandestin. Pourquoi ? Je m'explique. Chaque pays en zone euro à son propre budget, et donc sa propre dette et son propre déficit. En cas de garantie centrale, chaque pays n'aurait finalement pas de réelles raisons de limiter ses déficits et de réduire sa dette, car en cas de problèmes (défaut ou décote), les pertes engendrées à la BCE seraient divisées entre tous les pays membres.

Encore pire, en cas de défaut et de sortie de la zone euro d'un pays dont une majeure partie de la dette serait détenue par le BCE, alors les conséquences seraient limitées pour le "pays mauvais élève" (ce qui n'est pas le cas si sa dette est détenue par ses banques commerciales nationales ou par les habitants du pays), et ce serait donc les "bons élèves" qui en paieraient le prix via les pertes de la BCE (risque d'inflation zone euro) !

Par contre, s'il y avait un réel fédéralisme européen (politique, budgétaire, monétaire...) avec un gouvernement européen crédible, le rôle de la BCE pourrait se rapprocher de celui de la FED ou de la BoE, sans que cela pose les problèmes actuels. On en revient encore et toujours au même ; soit l'on accepte à moyen terme une Europe fédérale, soit on attend sans rien faire la prochaine crise et l'éclatement, cette fois-ci réel, de la zone euro...

Conclusion : Même si l'action de la BCE au début de la crise de la dette est pas mal critiquée par certains économistes / journalistes / démagos (voir la citation ci-après, issue de "Central Banks in Times of Crisis: The FED vs. the ECB"), il ne faut pas non plus trop simplifier la situation en se disant que si la BCE avait fait marcher la planche à billets comme les Etats-Unis et le Royaume-Uni, alors tous nos problèmes seraient réglés. Comme le Captain' aime bien finir sur une touche d'optimisme, notons tout de même que la crise de la dette et la politique stricte de la BCE ont permis d'accélérer les réformes structurelles dans pas mal de pays (obligation d'action en étant dos au mur), tout en forçant (un peu...) les pays de la zone à réfléchir au futur de l'Europe. Comme on dit,"c'est dans l'adversité que se révèlent les vrais amis !"

"The actions undertaken by the European Central Bank (ECB), however, have not always represented the best response, in terms of effectiveness, consistency and transparency. This is especially true for the Securities Markets Programme (SMP): by de facto imposing its absolute seniority during the Greek PSI (private sector involvement), the ECB has probably killed its future effectiveness." (source : CEPS - 2012)