Alors que la présidence du FMI, Madame Lagarde, ne cesse de prévenir d’un risque grave de tempête mondiale, de trop nombreux commerciaux financiers continuent de communiquer et vendre des produits financiers (fonds commun de placement et autres pyramides de Ponzi) sur bases d’informations financières et boursières qui n’ont aucune pertinence pour les non professionnels.

Non, le Cac 40 n’est pas un indice financier, c’est un indice COMPTABLE financier. A ce titre, sans un retraitement comptable adapté aux non professionnels, cet indice ne peut servir de référence financière honnête et sérieuse pour les épargnants « Monsieur et Madame tout le monde », sauf à entacher dans tous les cas le conseil en gestion de patrimoine et la vente des produits financiers de réalités juridiques relevant de la perte de chance, de l’abus de confiance et de l’escroquerie.

Ci-dessous un article paru précédemment dans l’Agefi Suisse (à ne pas confondre avec l’Agefi France qui est un journal de qualité commerciale) expliquant les limites des indices.

Pour celles et ceux d’entre vous qui avez des fonds communs de placement, je vous rappelle les articles parus dans ces colonnes que vous pourrez retrouver aisément.

Quel meilleur juge que le temps ? L’article ci-dessous est important car il permet de démystifier certaines informations erronées et de « repérer » les vendeurs de produits financiers peu scrupuleux quel que soit leur image professionnelle et les diplômes qu’ils affichent. Le professionnel est celui qui travaille à prévoir les crises et non celui qui vous dit après la crise « on ne pouvait pas savoir » ou « nous nous sommes tous fait avoir » etc…

Le professionnel est proactif. C’est celui qui sait vous dire clairement « achetez » ou « vendez » en engageant juridiquement son conseil professionnel. S’il le refuse ou vous « baratine », quel que soit son image professionnelle ou sa prestation commerciale, quittez-le. Quittez-le car le jour du krach, c’est lui qui après vous avoir « baratiné », vous quittera en lâchant les phrases habituelle mentionnées ci-dessus « on ne pouvait pas savoir », « nous nous sommes tous fait avoir » etc… Bonne lecture

Indices boursiers: oui, mais...

Nombre d’informations financières sont trop souvent source de malentendus.

Quotidiennement, nous pouvons lire ou entendre quantité de prospectives et commentaires financiers sur l’évolution des indices boursiers. Nous pouvons aussi consulter nombre de stratégies financières et d’opérations qui sont développées, souvent avec effets de levier, sur des anticipations d’évolution d’indice des marchés boursiers.

Récurrence des crises

Malheureusement, ces informations, même si elles relèvent toutes d’une capacité d’analyse indéniable, sont trop souvent source de malentendus. Malentendus qui par les comportements et choix qu’elles génèrent mènent à la récurrence quasi-métronomique des cycles de crises.

Si l’ouverture des marchés financiers des années 80 avait une logique de développement, la gestion de l’information financière des flots de capitaux arrivés sur le marché (via notamment les fonds de placement) en a eu nettement moins. Ainsi, du jour au lendemain, l’information des performances financières réalisées ligne par ligne d’investissement a été remplacée par l’application générique de la règle comptable mark-to-market. Règle des plus simplistes consistant, en dehors de toute réalité financière de l’offre/demande, à prendre le dernier cours de la spéculation financière du jour comme seule référence financière de valorisation comptable pour tous les titres. Désormais, les indices boursiers n’étaient plus des indices financiers, mais des indices comptables à objectifs financiers.

Ironie de l’histoire puisque le seul enseignement du dernier cours de Bourse à la fermeture des marchés est qu’il n’y avait plus d’acheteurs à ce cours.

Pas d’information miracle

Dès lors, prendre systématiquement ce cours comme référence professionnelle s’avère des plus litigieux en termes de responsabilité professionnelle, nonobstant le rapport humain avec l’investisseur qui est totalement faussé par la mise à mal de la confiance accordée en notre expertise et en notre rigueur professionnelle.

S’il n’y a pas d’information miracle, il y a par contre différents principes juridiques et comptables qui peuvent nous guider vers un traitement financier de l’information plus vertueux. Cette information et ce traitement, que je qualifie d’information humainement responsable (IHR), consistent tout simplement à pondérer la variation en % de la hausse ou de la baisse du jour par la faiblesse des volumes échangés.

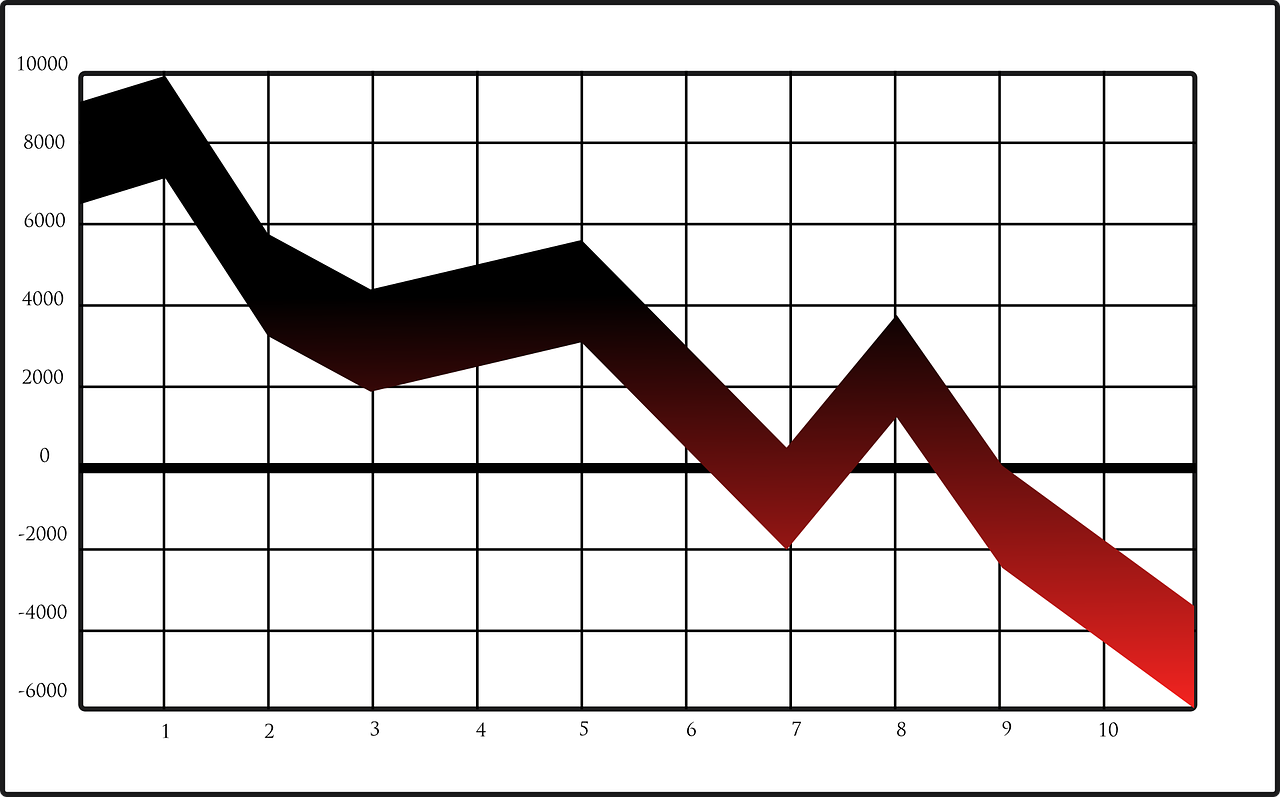

Un exemple valant mieux que mille mots, ci-dessous une analyse des performances des titres constituant le SMI PR, pondérée par la faiblesse des volumes échangés sur les volumes du flottant. Le flottant est le nombre de titres librement accessible sur le marché de la spéculation. Dernier point, la variation IHR (information humainement responsable) étant issue de la règle comptable mark-to-model ne peut aucunement être remise en cause, même si cette dernière n’a pas été choisie comme référence de base en faveur de la règle mark-to-market.

Quotidiennement, vous pouvez trouver le tableau de démystification du CAC 40 du jour sur le site www.agencedecotationIHR.com