La faiblesse des chiffres économiques incite la BCE à repousser sa première hausse de taux en fin d’année. Plus elle repousse, plus elle court le risque de ne pas pouvoir normaliser ses taux.

Point de marché : un niveau de stress limité

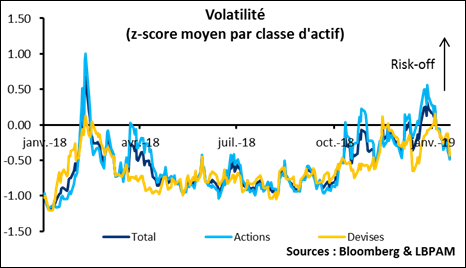

De manière surprenante le vote du Brexit n’a pas eu d’impact majeur sur la volatilité des actifs. Au contraire la volatilité implicite sur la livre sterling s’est même tassée depuis le vote au Parlement britannique. Le marché reste extrêmement serein quant au risque de hard Brexit.

Nos indicateurs montrent que la volatilité moyenne des marchés est sous sa moyenne de long terme. L’indice de stress financier de la Fed de Saint Louis est aussi en retrait depuis deux semaines, et montre des conditions très favorables.

La BCE : coincée ?

1.Une BCE de plus en plus dovish

Si les marchés se sont focalisés cette semaine sur les péripéties anglaises, il est intéressant de revenir sur la semaine de la BCE. Mardi 15 janvier Mario Draghi a dit devant le Parlement Européen que les chiffres économiques étaient plus faibles qu’attendus et pourraient le rester pour plus longtemps qu’attendu, même si ces mêmes chiffres ne sont pas annonceurs d’une récession. Mercredi 16 janvier, pour ajouter à ce message prudent, Villeroy de Galhau a dit que tout relèvement des taux serait « très graduel ».

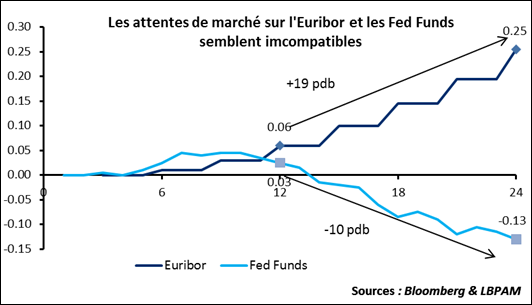

Le dilemne pour la BCE est que prolonger l’attente c’est aussi augmenter la probabilité qu’une hausse devienne impossible. Le graphique ci-dessous montre que les marchés n’attendent quasiment pas de hausse des taux de la Fed ni de la BCE à 12 mois, la BCE est sensée normaliser sur les 12 mois ultérieurs alors que la Fed serait alors en phase de baisse. Une situation inconfortable. Plus la BCE attend, plus elle risque de ne pas pouvoir normaliser ses taux.

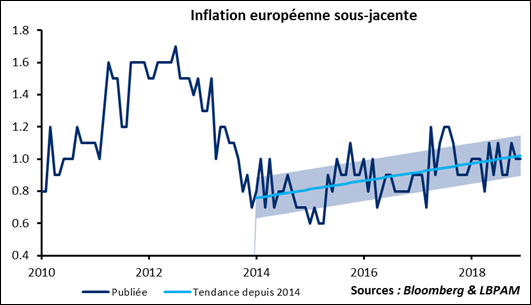

2. Des chiffres d’inflation toujours atones

Jeudi 17 janvier, les chiffres d’inflation n’ont pas vraiment apporté de raison d’espérer une hausse des taux. L’inflation européenne a baissé à 1,6% en décembre alors qu’elle était à 2,2% deux mois plus tôt, ce mouvement est essentiellement un effet transitoire des cours du pétrole. Plus important pour la politique monétaire, l’inflation sous-jacente est, elle, à la hausse mais à un rythme désespérément lent : en tendance l’inflation sous-jacente est passée de 0,75% début 2014 à 1,03% à l’heure actuelle, soit moins de 0,3ppt d’accélération en cinq ans...

3. Pourquoi monter les taux alors ?

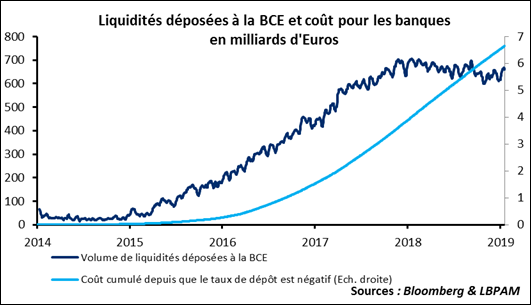

Les taux négatifs sur les liquidités déposées à la BCE par les banques agissent comme une taxe. Nous estimons, sur le graphique ci-dessous, le coût cumulé pour les banques depuis que les taux sont passés en négatif : cela représente 6,7 milliards d’euros. Sur l’année 2018 les montants déposés en moyenne étaient de 659,7 milliards, à un taux de -0,40%, ce qui a coûté sur l’année plus de 2,6 milliards aux banques.

Un papier académique récent montre que les banques nordiques, lorsque les taux sont passés en négatif, ont reporté une partie de ce coût additionnel sur leurs clients en augmentant les taux préteurs : baisser les taux directeurs au-dessous de zéro augmente donc les taux pour les emprunteurs. (Cf. « Negative Nominal Interest Rates and the Bank Lending Channel » Eggertsson et al. NBER WP #25416 https://papers.nber.org/papers/W25416?utm_campaign=ntwh&utm_medium=email&utm_source=ntwg7)

Compréhensible en période de crise aigüe, les taux négatifs ont un effet pénalisant sur les banques et on comprend donc la volonté de la BCE d’en sortir.

Fin du shutdown ?

On en est probablement loin, mais le président Trump essaye de mitiger l’impact économique en demandant aux fonctionnaires de certaines administrations de se remettre au travail.

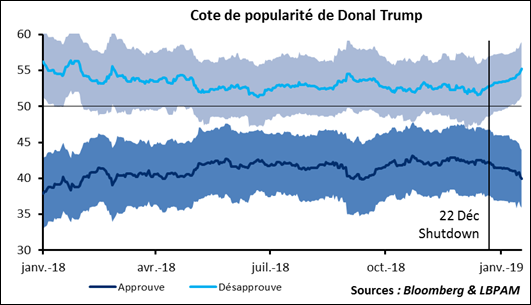

Il faut noter que la courbe de popularité du POTUS qui était en légère amélioration depuis le début de l’année s’est clairement inversée depuis le début du shutdown. Une incitation pour trouver une issue ?