Le Parlement britannique se dote d’une porte de sortie pour proroger l’article 50 en cas de « no deal ». Le marché est « risk-on » en ce début d’année, mais c’est probablement un mouvement tactique. L’impact du « shutdown » est-il si négligeable que ça ?

Point de marché : « risk-on ». Les premiers seront les derniers

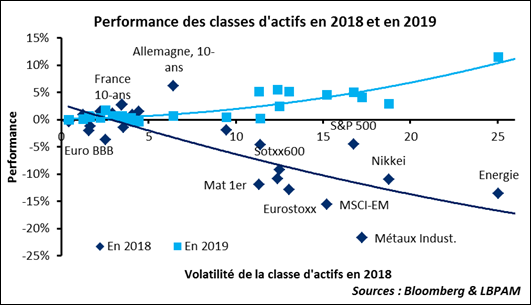

Le graphique ci-dessous montre 26 classes d’actifs : 13 indices de taux, 3 indices de crédit européen, 6 indices actions et 4 indices matières premières. Sur l’année 2018, l’investisseur n’était pas payé pour prendre du risque, au contraire, la performance des classes d’actifs est d’autant plus négative que le risque, mesuré par la volatilité, était élevé.

Pour l’instant l’année 2019 semble marquer un retour de balancier très net avec une prime aux actifs risqués qui surperforment.

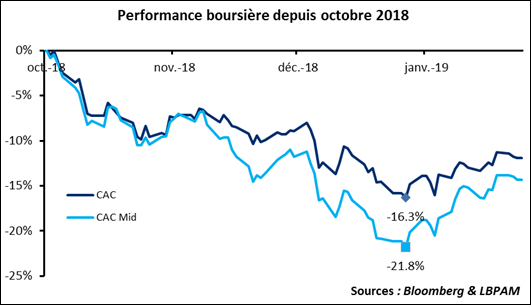

Nous avions souligné qu’il était difficile de justifier avec les fondamentaux l’ampleur des mouvements de marché sur les derniers mois de 2018. Nous pensions que les marchés avaient « surajustés » pour des raisons techniques (essentiellement des désinvestissements dans des marchés sans profondeur). Le début de l’année semble valider cette thèse : là aussi, l’évolution des fondamentaux ne permet pas d’expliquer un +10% sur le CAC-Mid.

En revanche si l’explication d’un rebond après une baisse excessive est le bon diagnostic, il s’agit essentiellement d’un effet tactique de court terme. Il serait dangereux d’extrapoler la tendance à moyen terme.

Un rebondissement de plus dans la saga Brexit

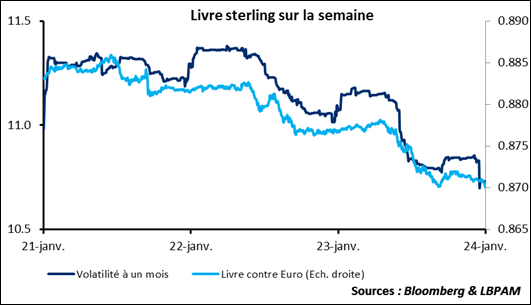

C’est l’heure des amendements à Westminster. Premier cas d’espèce, l’amendement d’Yvette Cooper. S’il est approuvé, il permettrait au Parlement, dans le cas où aucun accord n’est ratifié après le 26 février, de forcer le gouvernement à demander un report de l'article 50. Dit autrement, l’amendement permettrait de proroger les négociations en cas de non-accord.

Les travaillistes ont dit hier en début d’après-midi qu’ils soutiendraient l’amendement, le marché est heureux, il lit cela comme une façon d’éviter le hard Brexit. La livre s’est appréciée sur la nouvelle.

La vraie vie est un tantinet plus compliquée que l’amendement d’Yvette.

Premier point : l’article 50 peut effectivement être prorogé, c’est prévu par l’alinéa 3 de l’article, mais avec l’aval unanime des 27 membres de l’UE. C’est très probable, personne ne veux de « hard Brexit », mais sait-on jamais…

Deuxième point : le très épineux problème des élections Européennes de mai. Si l’article 50 est prorogé, le Royaume-Uni reste de plein droit dans l’UE, il doit donc voter pour envoyer ses 72 députés européens. Il faut donc organiser des élections en Grande-Bretagne en urgence, mais aussi changer les lois électorales dans plusieurs autres pays puisque 27 sièges de députés britanniques ont été réalloués à d’autres pays. Il semble que les juristes de la Commission aient trouvé un moyen légal de garder le Royaume-Uni dans l’UE tout en gelant les sièges des députés britanniques. A voir…

« Shutdown », le marché s’en moque … pour l’instant

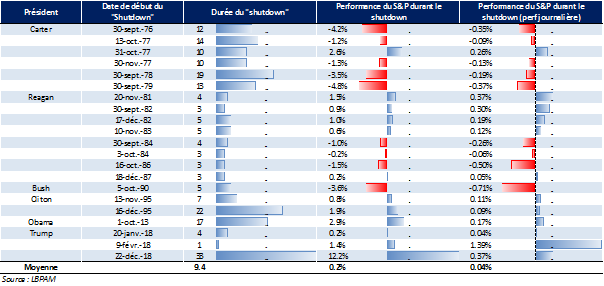

Nous avions montré, il y a quelques jours, que la cote de popularité de Donald Trump avait dévissé depuis le début du « shutdown ». Les marchés, eux, semblent s’accommoder très facilement du problème. Alors que la durée, 33 jours, dépasse allégrement le précédent record (Clinton, en décembre 1995, 22 jours), les performances du S&P 500 durant l’épisode actuel sont très bonnes comme le montre la table ci-dessous.

Nous sommes plus circonspects : si le « shutdown » est en général de courte durée et avec un impact limité sur l’activité, la durée de l’épisode actuel pourrait s’avérer plus dommageable à l’activité. Hassett, un des conseillers économique de la Maison Blanche, a même dit hier qu’un « shutdown » sur tout le trimestre conduirait à une croissance du PIB de 0%. C’est probablement excessif mais cela dénote d’une inquiétude grandissante à Washington.

Les secteurs de la consommation discrétionnaire, impactés par la baisse de la consommation, tout comme la technologie et les industrielles, impactées par l’incertitude et le report de commandes d’Etat, pourraient en pâtir. Ces secteurs avaient sous-performé durant le dernier long « shutdown » en 2013.