Le 16 septembre 1992, le financier américain George Soros est devenu "l'homme qui fit sauter la Banque d'Angleterre", en profitant des faiblesses du système monétaire européen pour réaliser une attaque spéculative. Le système monétaire européen (SME) ? Une attaque spéculative ? La semaine dernière, le Captain' avait publié deux articles pour vous aider à comprendre toutes les subtilités de l'attaque spéculative de Soros contre le SME, que je vous conseille de lire si une remise à niveau s'impose (1) "Le serpent monétaire européen et le système monétaire européen" et (2) "Comment une attaque spéculative peut faire s'écrouler un régime de change ?". C'est bon ? Vous êtes au top sur le SME et sur les techniques utilisées par une Banque Centrale pour maintenir un taux de change fixe ? Et bien c'est parti !

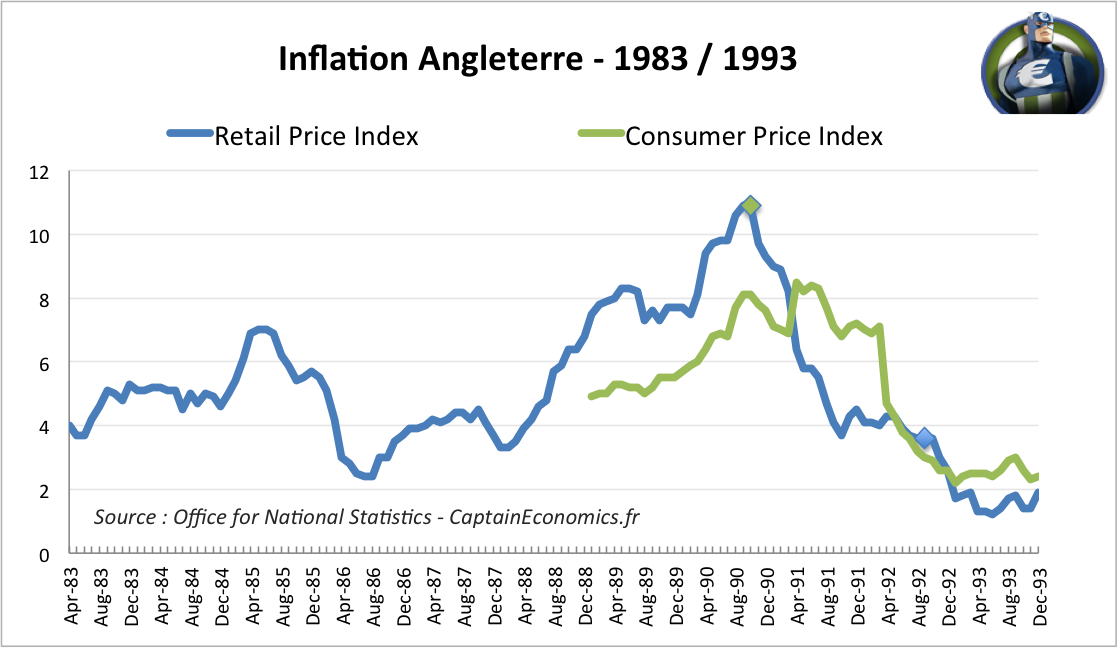

Retour donc à la fin des années 1980 et au début des années 1990 en Angleterre. Après une période de croissance soutenue, associée à un taux d'inflation modéré et à une baisse progressive du chômage entre 1983 et 1988, la situation commence à s'inverser à partir de l'année 1989-1990. Comme on peut le voir sur le graphique suivant, le "Retail Price Index" (mesurant l'évolution du prix d'un panier de biens et services) augmente alors très rapidement à la fin des années 1980, passant de 3,3% en janvier 1988 à un plus haut niveau de 10,9% en septembre 1990.

C'est d'ailleurs à cette période, pour être plus précis en octobre 1990, que le Royaume-Uni décida de rejoindre le "Mécanisme de change" (Exchange Rate Mechanism), en complément de son adhésion au Système Monétaire Européen (SME). Le mécanisme de change obligeait alors la banque centrale du pays participant à défendre un cours-pivot de change, en intervenant sur le marché si besoin. L'idée sous-jacente des anglais était que l'adhésion au mécanisme de change allait permettre de réduire l'inflation et d'apporter de la stabilité aux entreprises exportatrices, en contrôlant le taux de change pour limiter sa volatilité.

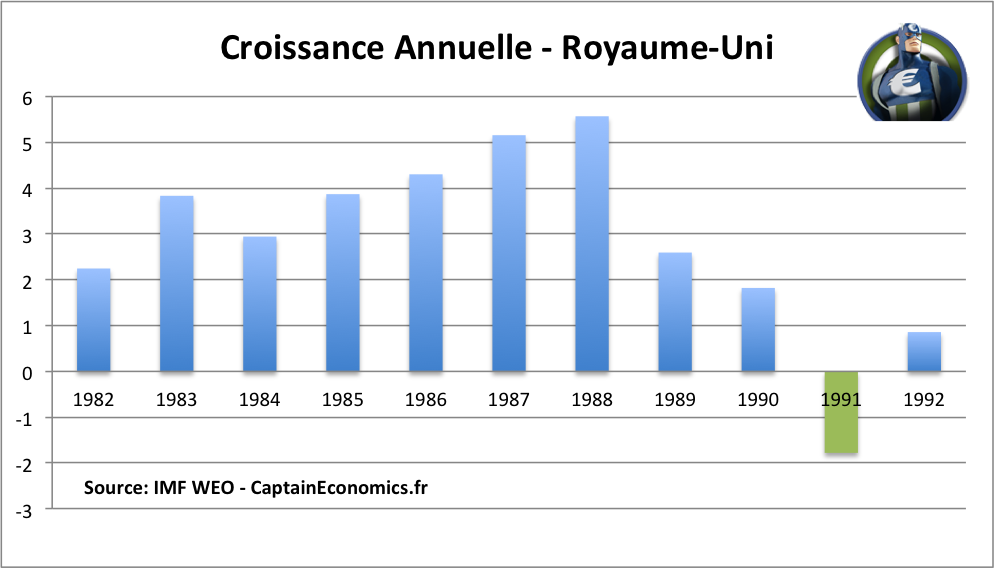

La livre sterling entre alors dans le mécanisme de change à un cours relativement élevé par rapport au cours historique de la monnaie anglaise. La livre est alors surévaluée, ce qui permet de calmer l'inflation (car réduit le prix des importations, par exemple le prix des matières premières et de l'énergie), mais cette livre sterling forte va rapidement pénaliser les entreprises exportatrices. En 1990-1191, les taux d'intérêt sont très élevés au Royaume-Uni (entre autre pour contrôler le taux de change), ce qui, combiné à un taux de change surévalué et à l'explosion de la bulle immobilière, entraîne le pays dans la récession.

Et c'est là que George Soros à une idée lumineuse/démonique : "Etant donné la situation économique de l'Angleterre et le niveau des réserves de change, une attaque spéculative d'ampleur pourrait obliger l'Angleterre à sortir du Système Monétaire Européen (SME) et à dévaluer sa monnaie. En vendant à découvert la livre sterling, ce serait alors le jackpot".

Pour maintenir la livre sterling dans les banques de fluctuations autorisées par le SME et éviter la dévaluation forcée, la Banque d'Angleterre devait donc soit (1) contrecarrer les attaques en utilisant/vendant ses réserves de change ou bien (2) augmenter les taux d'intérêt pour attirer des capitaux étrangers et contrer la dépréciation. Le problème est que la première solution est limitée par le montant des réserves disponibles, et que la deuxième aurait un impact sur le niveau des investissements et donc sur la croissance (relation inverse entre taux d'intérêt et investissement).

Si Soros et ses potentiels partenaires parvenaient à épuiser les réserves de la Banque d'Angleterre, en vendant à découvert la livre sterling et en s'assurant que la Banque d'Angleterre n'ait pas de quoi faire face à cette attaque, alors la seule solution pour l'Angleterre serait la dévaluation (une hausse significative des taux semblant impensable dans une période de récession).

Le 16 septembre 1992, Soros pris des positions vendeuses (short) sur la livre sterling pour un total d'environ 10 milliards de livre. Soros avait de plus réussi à convaincre d'autres investisseurs et banques d'investissement (JP Morgan, Bank of America, Jones Investment...) que la livre allait s'écrouler en cas d'attaque massive et coordonnée (principe de la théorie des jeux présenté dans l'article "Comment une attaque spéculative peut faire s'écrouler un régime de change ?"). Pour contrecarrer les ventes massives de livre sterling, la Banque d'Angleterre utilisa donc tout d'abord ses réserves pour "racheter des livres". Mais les réserves de change étaient trop faibles (et l'attaque trop puissante), et la Banque d'Angleterre a finalement été contrainte d'abandonner le combat quelques heures après l'attaque, en annonçant alors sa sortie du SME et une dévaluation d'environ 15%.

George Soros et tous les fonds et banques ayant participé à l'attaque pouvaient alors rembourser les emprunts qu'ils avaient contracté en livre sterling, mais avec une livre dévaluée par rapport au dollar. En vendant à découvert, c'est à dire en pariant sur la baisse de la livre sterling, la plus-value de Soros sur cette opération fût estimée à environ 1,1 milliard de dollars !

Cette opération n'était cependant pas sans risque. En cas (1) de mauvaises coordinations des spéculateurs, (2) d'anticipation et de réponse forte de la Banque d'Angleterre ou (3) d'interventions coordonnées des autres banques centrales pour soutenir la livre, la monnaie anglaise aurait peut-être résisté et les spéculateurs auraient alors perdu pas mal d'argent. Mais il est vrai qu'il est quasi-impossible de tenir à long terme un taux de change fixe (ou quasi-fixe) lorsqu'il y a des chocs asymétriques et que les disparités entre les pays deviennent trop grandes (principe des "zones monétaires optimales" de Mundell).

Conclusion: Le milliardaire américain George Soros est toujours vivant (82 ans), et donne encore sa vision sur de nombreux sujets économiques. Il y a seulement quelques semaines, il a d'ailleurs déclaré "Germany should leave the euro zone if it is not prepared to take a more decisive lead in helping the euro zone's weaker nations escape a spiral of increasing indebtedness and economic decline". Pour les non-english, Soros pense que l'Allemagne doit quitter la zone euro si elle n'est pas prête à prendre l'initiative d'aider les pays en difficultés de la zone euro à s'échapper de la spirale de la dette et du déclin économique. On revient encore une fois à la théorie des zones monétaires optimales: en cas de chocs asymétriques, comme c'est le cas actuellement dans la zone euro, il faut soit (1) des transferts budgétaires entre pays ou (2) une mobilité des facteurs de production entre pays pour absorber les chocs (étant donné l'impossibilité de contrer un choc par la politique monétaire). Ce n'est pour le moment pas le cas en Europe, d'où le scepticisme de nombreux économistes, principalement anglo-saxons, sur la viabilité de la zone euro (Krugman "Revenge of the Optimum Currency Area" - "Well, the answer is that lots of economists could and should have seen it coming, and some did. For we have a long-established way to think about the prospects for currency unions, the theory of optimum currency areas – and right from the beginning, this theory suggested serious concerns about the euro project".

George Soros