Ce n'est un secret pour personne : la finance, cela paye bien... très bien même en banque d'investissement / salle de marché !

Selon l'Autorité bancaire européenne (ABE), il y aurait en Europe plus de 3.000 personnes dans le secteur financier ayant un salaire (fixe + bonus + avantages) supérieur à 1 million d'euros par an (source : "High Earners - 2012 data"). Si vous avez des amis travaillant dans le milieu de la finance, il y a fort à parier qu'à expérience/diplôme/horaires équivalent, le salaire moyen de vos "amis financiers" soit nettement supérieur à celui de vos "amis marketeurs", et encore plus à celui de vos "amis de la comm'"... Mais est-ce que cela a toujours été le cas ? Comment expliquer ce phénomène ? Et quel impact la finance a t-elle sur l'évolution des inégalités ?

L'évolution des salaires dans la finance

Vaste sujet ! Commençons donc par un aperçu historique de l'évolution des salaires en finance. Pour cela, le Captain' va s'appuyer tout au long de cet article sur une étude de référence dans le domaine "Wages and Human Capital in the U.S. Financial Industry: 1909-2006" (Phillippon & Reshef, Quarterly Journal of Economics, 2012). Dans cet article, les auteurs ont mis en avant une très forte ressemblance entre la période 1909-1933 et la période 1980-2006 aux USA. En effet, entre 1909 et 1933, le secteur de la finance était caractérisé par des salaires élevés et un niveau d'étude/qualification élévé. Pour donner un ordre de grandeur, le salaire moyen d'un employé dans le secteur de la finance était à l'époque environ 60% supérieur au salaire d'un employé du secteur privé hors-finance.

Mais à partir de 1933, la différence entre la finance et les autres secteurs diminue à une vitesse impressionnante, allant même jusqu'à devenir quasi-inexistante à partir de 1950. Pour le dire autrement, le ratio "salaire en finance / salaire dans les autres secteurs" se rapproche de 1 (donc salaire finance = salaire autres) ; cette convergence des salaires étant à mettre en parallèle avec une baisse du niveau de qualification dans le secteur de la finance. Et soudain, à partir des années 1980, le mouvement s'inverse de nouveau pour atteindre un plus haut en 2006 : la finance redevient à nouveau un milieu à très fort salaire (environ 1,7 fois supérieur au reste de l'économie) et à qualification très élevée. Le graphique ci-dessous montre ces différents phénomènes, que ce soit au niveau du salaire relatif (échelle de droite - "wages") ou de la qualification relative (échelle de gauche - "education").

Finance : La régulation du système bancaire

Mais que s'est-il passé en 1933 et en 1980, nos deux points de rupture sur le graphique ci-dessous ? Et bien pour comprendre le graphique ci-dessus, il faut se plonger un peu dans l'histoire et les phénomènes de régulation puis dérégulation du secteur financier. En 1933, les Etats-Unis mettent en place le "Glass-Steagall Act" (ou "Banking Act") instaurant une plus grande régulation du système bancaire. Celui-ci sera suivi par une ensemble de mesures allant vers davantage de régulation, comme par exemple les "Securities Act" de 1933 et 1934 régulant les marchés financiers. Ces mouvements de régulation font suite à la Grande Dépression de 1929 aux USA et à l'élection de Roosevelt en 1933 souhaitant réguler le système bancaire et mettre fin à la "spéculation avec l'argent des autres".

"Finally, in our progress toward a resumption of work we require two safeguards against a return of the evils of the old order: there must be a strict supervision of all banking and credits and investments, so that there will be an end to speculation with other people's money; and there must be provision for an adequate but sound currency." Franklin D. Roosevelt, 1933 (source: "The Great Depression and New Deal: Documents Decoded").

Fini la répression financière !

A l'inverse, à partir du début des années 1980 et avec l'élection de Ronald Reagan en 1981, un grand mouvement de dérégulation des banques et des marchés financiers se met en place, avec au départ la suppression du contrôle des taux d'intérêt. La période de répression financière se termine donc, et une période de libéralisation et de globalisation s'ouvre alors. Il y a d'autres évènements importants qu'il ne faut pas négliger, comme la fin du système de Bretton Woods ou bien encore le besoin de financement croissant des Etats pour financer leurs déficits, mais le graphique ci-dessous, reliant notre courbe du ratio des salaires "finance / autres secteurs" et les différentes périodes de régulation / dérégulation est tout de même assez parlant !

Attirer les futurs financiers avec un salaire élevé

Mais comment expliquer alors le lien entre le niveau d'éducation relatif et la libéralisation financière des années 1980 ? Et bien c'est en fait assez simple. La libéralisation donne un champ libre à l'innovation et à la mise en place de nouveaux produits et de nouvelles structures : ce que l'on peut regrouper sous le terme "d'innovations financières". Pour développer ces produits ou structures qui peuvent rapporter des dizaines de millions d'euros (étant donné les volumes d'échanges et la globalisation financière), il faut donc des travailleurs très qualifiés, ayant d'ailleurs souvent un profil plutôt ingénieur/matheux que commercial. Et quel est le meilleur moyen d'attirer les élites : le cash baby proposer un salaire élevé !

Aux USA par exemple, alors que sur la "cohorte" d'étudiants de Harvard diplomés en 1970, seulement 5% travaillaient dans le secteur de la finance 15 ans après, ce nombre a triplé pour la "cohorte" diplômée en 1990 (source: "Transitions: Career and Family Life Cycles of the Educational Elite", Goldin & Katz 2008, American Economic Review). Pourquoi ? Et bien simplement car un diplomé d'Harvard travaillant en finance gagne près de 200% de plus qu'un diplômé d'Harvard hors-finance ! A Princeton, ce nombre est bien plus élevé, avec 46% des diplômés rejoignant le secteur financier (source : "Out of Harvard, and Into Finance") !

De l'utilité sociale des cadres financiers

Mais cette "allocation des talents" vers le monde de la finance pose tout de même certains problèmes. Cela ne signifie absolument pas que la finance ne soit pas une activité utile à l'économie : en permettant par exemple une meilleure allocation des capitaux, la finance crée effectivement de la valeur ! Mais à partir d'un certain seuil, cet effet peut-être remis en cause et la finance peut avoir une activité davantage déstabilisatrice que créatrice de valeur (voir par exemple "Does Too Much Finance Harm Economic Growth?", Law and Singh, 2014)

Il est difficile de classer les secteurs selon une notion d'utilité sociale, mais honnêtement qu'elle est l'utilité sociale d'un diplômé de Polytechnique allant améliorer un modèle ou algorithme existant de trading haute-fréquence pour gagner quelques microsecondes sur la vitesse d'exécution d'un ordre ? L'économiste Greg Mankiw, pourtant contre la taxation des plus riches, résume bien cela, en expliquant pourquoi il est important que le futur Steve Jobs ne s'oriente pas vers le trading haute-fréquence mais soit un créateur d'entreprise.

"A well-functioning economy needs the correct allocation of talent. The last thing we need is for the next Steve Jobs to forgo Silicon Valley in order to join the high-frequency traders on Wall Street. That is, we shouldn't be concerned about the next Steve Jobs striking it rich, but we want to make sure he strikes it rich in a socially productive way." Greg Mankiw - "Defending the One Percent"

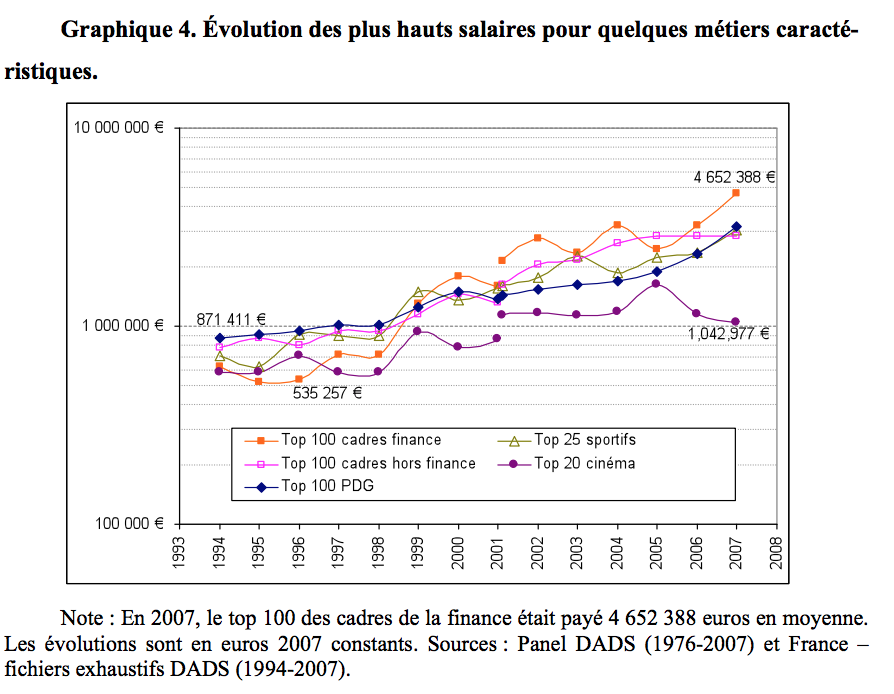

Les salaires des cadres de la finance multiplié par 8,5 en 10 ans

Mais parlons de la France maintenant, et terminons donc avec l'impact sur les inégalités. Dans "La finance, facteur d'inégalités", Godechot (2011) montre que la hausse des inégalités de salaire en France n'est pas due à la hausse du salaire des sportifs ou des PDG (ou peu), mais majoritairement à celle des cadres de la finance. Entre 1996 et 2006, le salaire moyen des 100 cadres du secteur de la finance les mieux payés en France est passé de 535.000 euros à 4.650.000 euros par an (x8,5 en 10 ans.. ces chiffres sont d'ailleurs cohérents avec ceux de l'autorité des marchés bancaires, voir introduction) ! Pour comparaison, la salaire du top 100 des PDG à quant à lui "seulement" triplé et est désormais inférieur à celui du top 100 de la finance.

Conclusion: "Mais Captain', tu fais de la finance toi ! Tu es donc un *** sans utilité sociale, non ?" Alors oui et non ! Comme dis précédemment, il faut faire très attention aux généralités "finance = le mal". Le Captain' n'a absolument rien contre les "financiers et les banquiers", et, même si ce secteur ne le fait pas spécialement rêver non plus (objectif du Captain' post-thèse: FMI / BCE / AMF et autres organisations du style...), il est impossible de nier le rôle positif que peut jouer la finance. Le mot souligné a son importance : à outrance et sans contrôle, la finance peut aussi jouer un rôle négatif et déstabilisateur. D'où la nécessité d'une meilleure régulation et la mise en place de politiques macroprudentielles !