Aux Etats-Unis, le taux d'emprunt fixe à 30 ans pour un achat immobilier est passé de 6,50% en 2006 à moins de 4% actuellement. Pour un ménage ayant emprunté à 6,50% en 2006, racheter son ancien crédit en empruntant au nouveau taux de 4% pourrait permettre de faire une économie de plusieurs milliers (voire dizaine de milliers) de dollars.

Et pourtant, de nombreux ménages ne saisissent pas cette chance ! Dans une étude publiée en janvier 2015 et basée sur 1,5 million de prêts immobiliers, trois chercheurs américains ont étudié en détail le phénomène de refinancement (rachat) de crédit immobilier, afin de comprendre pourquoi environ 20% des ménages américains n'arrivent pas à prendre la bonne décision face à un problème pouvant paraître à première vue assez simple (Failure to Refinance", NBER, 2015). Et l'explication est en réalité (et malheureusement) très basique !

Il existe deux grandes catégories de prêt immobilier : les prêts à taux fixes et les prêts à taux variables. Forcément, vous n'allez pas renégocier un prêt à taux variable, car par définition, le taux a déjà varié ! Par contre, pour un emprunt à taux fixe et si les taux ont significativement baissé depuis la date de début de votre prêt (comme c'est le cas partout dans le monde depuis 2006, avec une baisse d'environ 200/300 points de base), il est souvent très intéressant de réaliser ce que l'on appelle un refinancement ou un rachat de crédit.

Le principe est simple : s'il vous reste un total de 50.000 euros à rembourser sur votre premier prêt à 6,50%, vous empruntez alors 50.000 euros à 4%, puis vous remboursez par anticipation votre premier prêt. Mais attention tout de même, vous allez devoir payer différents frais lors de cette opération : (1) des indemnités de remboursement anticipé pour la pauvre première banque qui est triste de perdre un gentil client à 6,50%, (2) les frais classiques liés à un nouveau prêt et (3) des frais de courtage le cas échéant. Globalement, et même s'il n'existe pas de règle prédéfinie, un différentiel minimum de 100 points de base (1 point de pourcentage) est nécessaire afin que le gain réalisé via la baisse de la charge d'intérêt compense l'indemnité de remboursement anticipé et les frais associés au nouveau prêt (source: "Optimal Mortgage Refinancing: A Closed-Form Solution"). Donc si vous avez emprunté à 4,5% il y a deux/trois ans, et avec le taux actuel de 3,5% en France, il va malheureusement falloir sortir votre Casio Collège et faire deux/trois calculs afin de voir si vous pouvez économiser de l'argent en rachetant votre crédit.

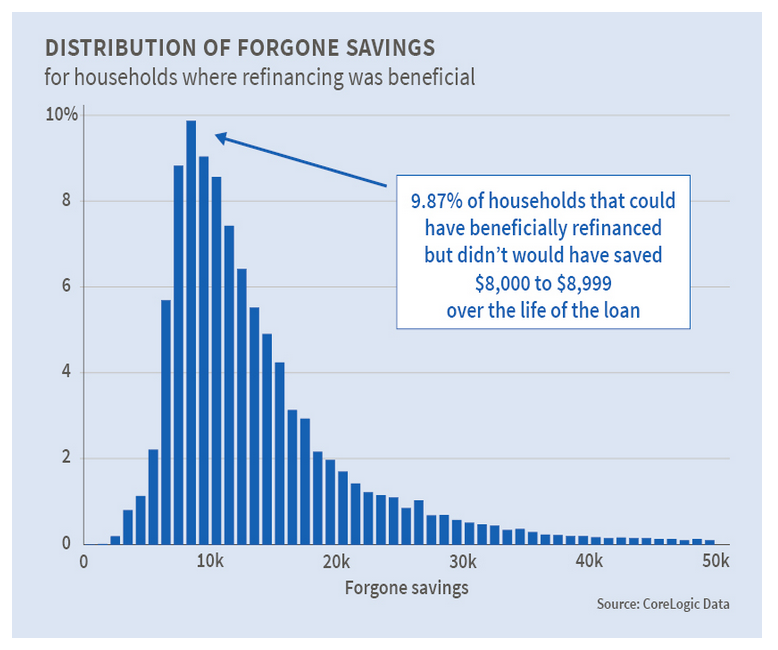

Etant donné la baisse de taux bien supérieure à 100 points de base depuis 2006, il paraitrait alors logique que, sauf cas très spécifique, l'ensemble des ménages ayant réalisé un emprunt à un taux fixe de 5,5%-6% (par exemple entre 2000 et 2006) opte pour un rachat de crédit. Ceci étant encore plus logique dans le cas américain, où 90% des emprunts immobiliers sont des prêts à 30 ans et à taux fixe (Campbell, 2013). Selon les auteurs du papier du NBER cité en introduction, un ménage médian américain réaliserait une économie de 160$ par mois en prenant quelques heures pour aller comparer les taux actuels et renégocier avec sa banque. Pour certains ménages, la perte (ou l'absence d'économie) s'élève à plusieurs dizaines de milliers de dollars (en valeur actualisée), et sur l'ensemble des ménages américains, les auteurs estiment la perte à 5,4 milliards de dollars !

Mais attention, il ne s'agit pas d'une perte pour tout le monde. Il n'y a pas destruction de richesse, mais un simple transfert (ou absence de transfert), d'un débiteur vers un créditeur. Les 5,4 milliards non-renégocié par les ménages américains se trouvent tout simplement dans le coffre des banques, qui sont très heureuses lorsque leurs clients font partie du "fan club mondial de la procrastination".

Mais justement, pourquoi les ménages américains ne prennent pas la bonne décision en ne refinançant pas leur crédit, alors que cela ne semble pas si complexe que cela ? Pour comprendre cela, les auteurs ont réalisé un partenariat avec une association qui aide les habitants de Chicago en prêtant directement de l'argent à certains ménages souhaitant acheter un bien immoblier. Cette association à but non-lucratif ("Neighborhood Housing Services of Chicago" - NHS ci après) oeuvre aussi afin d'aider les habitants (souvent les plus pauvres) à refinancer leurs prêts immobiliers lorsque cela est possible. En juillet 2011, une lettre a été envoyée à 446 ménages ayant contracté un prêt auprès de NHS, en proposant aux emprunteurs de renégocier leur prêt. Pour faire simple, c'est un peu comme si votre banque, en ayant identifié elle même préalablement que vous pouvez gagner de l'argent en refinançant votre prêt, vous envoyait une lettre avec toutes les informations précises, et en vous disant "vous avez juste à nous appeler, à signer un papier et votre charge d'intérêt diminuera". "Moi, j'aime ma banque !".

Et pourtant, sur les 446 ménages contactés par l'association, seulement 71 ont répondu positivement à la proposition. Cela signifie donc que 84% des ménages n'ont pas profité de cette opportunité, alors qu'elle était offerte sur un plateau. Selon les calculs de l'auteur, cela représente une "perte d'économie" de 17.700$ pour un ménage médian. Deux autres vagues de lettres et emails ont été envoyées dans les mois suivants, avec un gain potentiel encore plus élevé pour les ménages étant donné la baisse des taux, mais idem : un taux de réponse positive très faible ! Afin de comprendre les raisons de cela, les auteurs ont ensuite réalisé une enquête téléphonique en contactant directement les ménages n'ayant pas répondu positivement à l'offre de NHS. Bien que l'échantillon soit trop petit pour pouvoir conclure quoi que ce soit, les résultats sont tout de même instructifs : sur les ménages ayant refusé l'offre et ayant répondu à l'interview, 1/3 ont annoncé avoir voulu appelé l'agent de prêt mais ne l'ont pas fait par manque de temps, et 1/3 pensait ne pas être éligible à l'offre (alors que l'offre leur était adressé spécifiquement). Les raisons ici sont donc à rapprocher d'une explication comportementale d'irrationalité, basée (1) sur la procrastination, (2) sur l'inattention et (3) sur le manque d'information. Il est aussi possible que certains ménages n'aient pas considéré l'offre de NHS comme sérieuse, en la jugeant "trop belle pour être vraie" (extension du Captain' ; cette hypothèse n'étant pas explicite dans le papier du NBER).

"The magnitude of the financial mistakes that households make suggest that psychological factors such as procrastination and the inability to understand complex decisions are likely barriers to refinancing. To the extent that it is undesirable to reward only those households that are able to overcome the computational and behavioral barriers of the refinance process, policies such as an automatically-refinancing mortgage may be beneficial." Keys, Pope and Pope (2015)

Bien que la différence soit faible, les auteurs ont de plus montré que ce phénomène de "non-refinancement" était davantage présent chez les ménages pauvres et peu éduqués. Encore une fois, l'éducation financière est au centre du débat, comme le Captain' vous en avait parlé dans l'article "Un américain sur trois ne répond pas correctement à cette question : et vous ?".

Conclusion : Sans être un dieu en finance ou en mathématiques, certaines connaissances basiques sont tout de même essentielles pour survivre dans ce monde de méchants capitalistes. Si vous savez vous servir d'un tableur et que vous avez un prêt à 6% fixe contracté en 2005, alors il va être temps d'arrêter la procrastination et d'ouvrir Excel (oui oui , c'est le truc avec un grand X vert) ! Bon courage 😉