Lorsque vous entendez parler de la "Bourse de Paris", vous imaginez peut-être des centaines de traders, amassés dans le palais Brongniart (à la sortie du métro "Bourse" sur la ligne 3... logique), en train de crier partout pour essayer d'acheter ou de vendre des titres au meilleur prix (le système de cotation "à la criée"... logique aussi).

Dans ce cas, le Captain' est désolé de casser votre rêve, mais depuis 1988 pour le marché action et 1998 pour le marché des dérivés (MATIF), la négociation à la criée n'existe plus en France. Le palais Brongniart est devenu un centre de conférence et d'évènements et les traders sont maintenant "tranquillement" devant leur ordinateur dans les salles de marchés des banques. Mais alors, "la bourse de Paris", c'est qui en fait ? Si vous allez sur le site https://www.boursedeparis.fr/, vous verrez en haut le logo d'Euronext. Ce que l'on appelle aujourd'hui communément la "bourse de Paris" n'est donc rien d'autre que la filiale française de l'entreprise Euronext (Euronext Paris), une société de droit privé en charge de l'organisation des activités financières sur la place de Paris. Et comme toute société, son objectif est ... de gagner un maximum d'argent. Mais comment est organisé ce "marché des places financières" ?

Euronext est donc une entreprise privée en charge (1) d'acheminer les ordres des investisseurs au système central de cotation, (2) d'assurer l'exécution automatique des ordres, (3) de diffuser en temps réel l'information et (4) de gérer le système de règlement/livraison des titres. En fait, Euronext doit s'assurer que le marché électronique fonctionne correctement, et est donc rémunéré pour cela.

Par exemple, si vous êtes une entreprise et vous voulez être cotée en bourse, vous allez devoir payer à Euronext des frais de cotation (activité de cotation). Si vous êtes un investisseur et que voulez acheter des actions d'une entreprise cotée sur Euronext, vous allez devoir payer des frais de transaction (activité de négociation). Si vous êtes un intermédiaire financier et que vous voulez avoir accès aux cours en direct, vous allez devoir payer pour avoir accès aux données (activité de données de marché). Sur l'année 2014, le groupe Euronext (regroupement des bourses de Paris, de Lisbonne, d'Amsterdam et de Bruxelles) a réalisé un chiffre d'affaires de 458,5 millions d'euros : 61,7 millions d'euros via l'activité de cotation, 212,1 millions via l'activité de négociation, 93,3 millions via l'activité de "données de marché" et le reste (une centaine de millions) via diverses activités (post-négociation et solutions de marché) (source : "Euronext - Résultats 2014"). Et avec près de 50% de marge (EBITDA -> 45,8%), les choses ne se portent pas trop mal pour Euronext...

Mais alors, si je veux acheter une action cotée à la Bourse de Paris (par exemple, une action de l'entreprise Sanofi), suis-je obligé de passer par la société Euronext ? Et bien, pour faire simple, avant novembre 2007, oui ! Les opérateurs historiques, comme Euronext, était alors en position de monopole et aucune autre entreprise ne pouvait offrir de services similaires. Résultat, comme souvent en situation de monopole, les frais de transaction pour les investisseurs étaient élevés (rente de monopole). Pour régler (en partie) ce problème, la directive européenne MIF ("Marchés d'Instruments Financiers") est entrée en vigueur en novembre 2007, en instaurant alors une concurrence entre l'opérateur historique (Euronext Paris en France) et de nouveaux acteurs : des plateformes électroniques alternatives (systèmes multilatéraux de négociations) et des prestataires de services d'investissement qui exécutent eux-mêmes les ordres de leurs clients en se portant contrepartie (internalisateurs systématiques) (voir aussi "La directive "MIF" casse le monopole des Bourses traditionnelles", source Le Monde).

"MiFID's main objectives are to improve the competitiveness of EU financial markets by creating a genuine single market for investment services and activities, and to ensure a harmonised, high degree of protection for investors in financial instruments, such as shares, bonds, derivatives and various structured products. Greater competition across Europe in the provision of services to investors and between trading venues is intended to contribute to deeper, more integrated and liquid financial markets, to drive down the cost of capital for issuers, to deliver better and cheaper services for investors, and thus to contribute to economic growth and job creation" - Review of the Markets in Financial Instruments Directive - European Commission)

Désormais, lorsque vous passez un ordre boursier, l'intermédiaire en charge d'exécuter votre ordre (votre courtier en ligne ou votre banque) peut alors passer par Euronext, mais aussi par des plateformes alternatives telles que BATS Chi-X, Turquoise ou Equis, avec ce que l'on appelle une obligation de meilleure exécution afin de vous offrir le "coût total" le plus faible (obligation de moyen) (source : "Les objectifs de la directive MIF et les impacts prévisibles pour les épargnants-investisseurs français" - Banque de France).

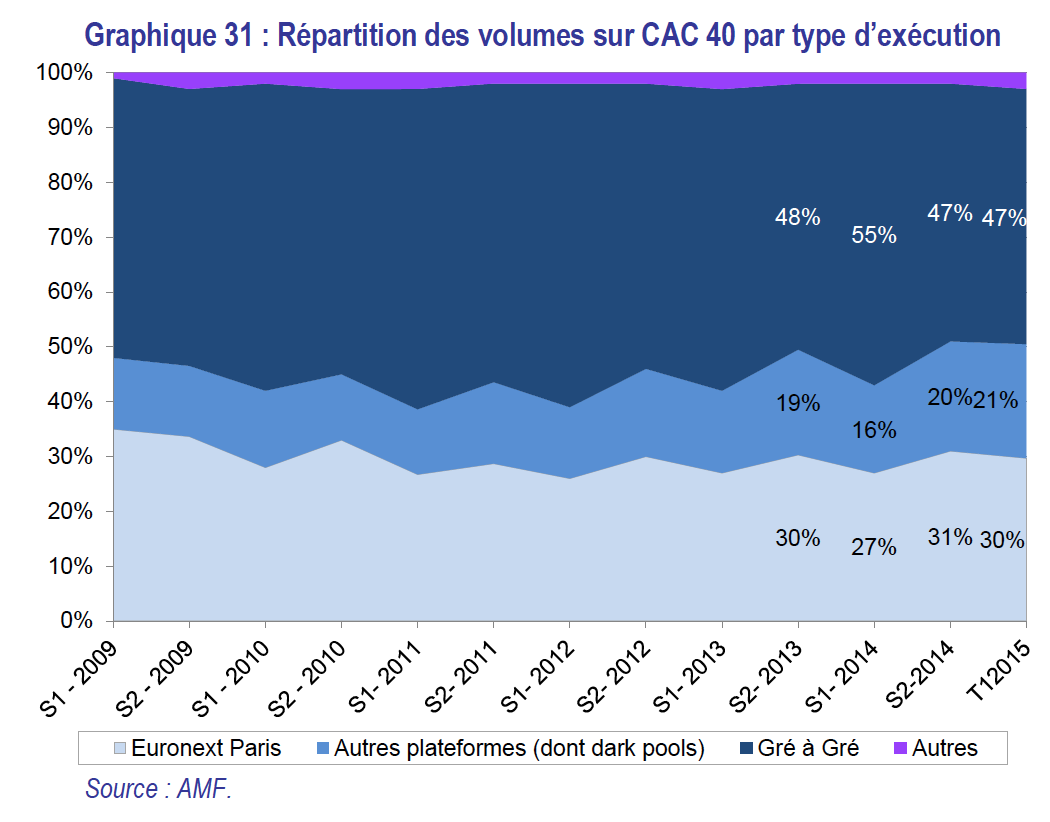

Depuis la réforme MIF et l'arrivée de nouveaux concurrents, Euronext ne représente "plus que" 65% du volume des échanges sur les actions du CAC 40. Mais attention, ce chiffre est valable uniquement si l'on ne considère que les plateformes ayant le même degré de transparence qu'Euronext (source : "Risques et Tendances N°16 : Cartographie 2015 des risques et tendances sur les marchés financiers et pour l'épargne"). Vous voyez le problème venir ?

Et oui, la transparence des échanges. Car en plus d'avoir créé une concurrence entre plateformes de même niveau de transparence pré-négociation (les plateformes dans le graphique ci-dessus), la directive MIF a participé au très fort développement des échanges en dehors des plateformes transparentes. Dans un discours de 2013, le président de l'Autorité des Marchés Financiers explique les problèmes que cela pose, avec la montée du "dark trading" (anonyme) et du trading "gré à gré" (sans passer par une plateforme).

"La première directive MIF avait été adoptée pour établir un marché concurrentiel européen et casser les monopoles des bourses nationales. Plusieurs années après nous faisons le constat que le résultat n'est pas satisfaisant. Dans plusieurs domaines les tarifs et les coûts de négociation n'ont pas baissé de façon significative. La directive a affaibli la transparence des négociations. Elle a amené une fragmentation du marché entre plusieurs lieux de négociation. Pour certaines actions du CAC 40 le dark trading et le gré à gré représentent plus de 50% des échanges c'est-à-dire que la valeur du cours ne reflète qu'une minorité de transactions. Même s'il n'est pas question de revenir en arrière sur le principe de la concurrence et du marché unique pour le secteur financier européen, la révision de la Directive MIF doit permettre d'améliorer la structure des marchés et la qualité de la formation des prix" - Source : AMF

En effet, si l'on considère les volumes sur le CAC40 par type d'exécution, en prenant donc aussi en compte les "darks pools" (système anonyme) et les échanges de gré à gré (en dehors du marché organisé), alors on s'aperçoit qu'Euronext, la "Bourse de Paris", ne représente que 30% des volumes échangés (source : "Risques et Tendances N°16 : Cartographie 2015 des risques et tendances sur les marchés financiers et pour l'épargne").

La fragmentation du marché entre différentes plateformes entraîne donc une diminution de la liquidité et peut tendre à dégrader le processus de formation des prix. Pour résumer, MIF, c'est bien (hausse de la concurrence, baisse des coûts), mais pas top (création de nouveaux risques) ! Et quand quelque chose est bien mais pas top, et bien on rebalance une nouvelle directive par dessus. Et c'est là qu'arrive MIF 2 (le retour!), une directive européenne votée en 2014 qui entrera en vigueur en 2017, prévoyant "une large refonte des exigences de transparence pré- et post-négociation". L'idée, pour faire très simple, est de garder le bon coté de MIF (casser le monopole) tout en essayant de rendre le marché plus transparent, en limitant les transactions de gré à gré et les dark pools.

Conclusion : Il est important de comprendre que les "places boursières" sont en fait des entreprises comme les autres, ayant comme objectif de maximiser leur profit dans un environnement plus ou moins concurrentiel. Le secteur a connu une très forte évolution à partir de 2007 avec la mise en place de la directive MIF, caractérisée par l'ouverture à la concurrence du secteur (bien!) mais aussi par une diminution de la transparence et une fragmentation de la liquidité (pas bien!). Rendez-vous en 2017 afin de voir si la directive MIF 2 permettra de garder le coté positif de MIF 1 tout en faisant rebasculer une partie des volumes sur les plateformes ayant le même degré de transparence pré-négociation qu'Euronext.

Article publié initialement sur le blog de Captain Economics