Le « skew » des options mesure la différence entre la valeur d’options d’achats et de vente sur le S&P 500. Si les investisseurs ont peur, ils vont acheter beaucoup de protection (des options de vente) et le prix va donc progresser.

Le graphique ci-dessous nous raconte deux histoires.

- D’une part le Skew ne cesse d’augmenter depuis la dernière crise financière : paradoxalement, les marchés payent de plus en plus cher une protection à la baisse alors que depuis 2009 on a assité à une progression quasi ininterrompue des bourses.

- D’autre part, les niveaux actuels ont battu des records (pour être précis : 159,03 le 13 août dernier), ce qui montre que le marché est prêt à payer très cher pour acheter une assurance contre une correction.

Nous avons souligné à plusieurs reprises que les marchés financiers sont particulièrement prudents à l’heure actuelle. Il s’agit d’un exemple de plus dans ce sens. Avec une économie qui semble se stabiliser à un niveau de croissance convenable et des risques politiques bien identifiés et déjà largement inclus dans les cours (au fait : il y a TOUJOURS des risques sur les marchés financiers), ce niveau de prudence exacerbé peut surprendre.

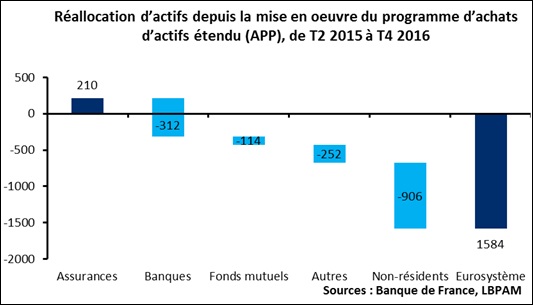

Qui a vendu à la BCE durant le QE ?

Intéressante étude de la Banque de France sur les flux d’investissement liés au QE de la BCE. À fin décembre 2017, l’Eurosystème avait acheté environ 25% de la dette souveraine des pays de la zone euro et les achats totaux des divers programmes se montent à 1 584 milliards d’euros.

Qui a vendu ? A 57% les étrangers : la détention par les étrangers de titres éligibles aux programmes de la BCE a baissé de 906 milliards, c’est donc 57% du volume de QE. C’est d’ailleurs une des critiques des détracteurs du QE : cela n’a pas insufflé de liquidités dans l’économie mais a juste permis aux étrangers de vendre leurs positions. Certes, mais s’ils les avaient vendus sans que la BCE achète la situation aurait pu être très tendue. Il est vrai aussi que lors du QE de la Fed se sont essentiellement les non-résidents qui se sont désengagés, le cas Européen n’est donc pas unique.

En ce qui concerne les détenteurs domestiques, ce sont les banques qui ont le plus vendu alors que les assurances ont augmenté la taille de leur portefeuille.

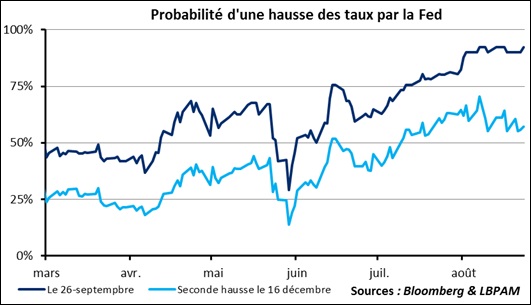

La Fed sur son bonhomme de chemin

Publication des minutes de la Fed hier soir sans véritable surprise de taille. Une vue très constructive sur la croissance qui est « forte » alors qu’elle n’était qualifiée que de « solide » en juin. Une confiance élevée sur les mois à venir : la réforme fiscale et le dynamisme du marché de l’emploi étant « des supports pour la croissance à court terme ». Sur l’inflation, une « confiance accrue » dans le fait que l’inflation retourne vers l’objectif avec là-aussi un langage plus optimiste. Alors que les membres du FOMC mentionnent la guerre commerciale comme un risque à terme ils minimisent l’impact qu’elle a eu sur l’activité jusqu’à présent. Et donc une hausse des taux « sera probablement appropriée très bientôt », ce qui en termes de banquier central ne laisse plus aucun doute sur une hausse des taux en septembre.

Si la Fed suit son bonhomme de chemin, le marché lui aussi révise petit à petit ses attentes, la probabilité d’une hausse en septembre est de 90%, la probabilité d’une seconde hausse en décembre est de 57%.

Guerre commerciale

Alors que les négociations ont repris mardi entre États-Unis et Chine, une nouvelle augmentation des tarifs douaniers américains est entrée en vigueur aujourd’hui : à hauteur de 25%, portant sur 16 milliards de dollars d’importation en provenance de Chine. Œil pour œil, dent pour dent : la Chine a répliqué avec des sanctions douanières sur le même montant.

D’un point de vue économique il faut noter que les biens imposés sont à 67% des biens intermédiaires, à 26% des biens d’investissements alors que les biens de consommation ne représentent que les 7% du total restant (source : Peterson Institute). C’est donc les marges des entreprises qui seront touchées directement, même si tout bon économiste vous dira que, in fine, ces coûts seront finalement répercutés sur les prix de vente et que donc c’est le consommateur qui paye.

L’administration Trump vient d’augmenter les impôts sur les consommateurs américains, qui ont l’outrecuidance d’acheter du « made in China ».