Les données de ventes automobiles des premières semaines de confinement sont maintenant pour la plupart connues et sont, évidemment, extrêmement mauvaises : en mars 2020, les ventes ont chuté de 32 % aux États-Unis par rapport à février, soit une baisse de 34 % par rapport à mars 2019, à comparer à -85 % en Italie, -72 % en France, -38 % en Allemagne, soit un total européen en chute de 58 % ou 68 % selon que l’on inclut ou non le Royaume-Uni. Des chiffres qui, ajustés du début des périodes de confinement, sont assez conformes à ce qu’ont été les résultats chinois de février et début mars.

L’industrie automobile est traditionnellement très exposée aux chocs économiques de toute nature et constitue souvent un des éléments moteurs des récessions, de leur ampleur et de leur durée. Dépense d’importance pour les particuliers qui font l’essentiel de ce marché, largement financée à crédit, et donc soumise aux conditions monétaires plus ou moins favorables, la décision d’acquérir un véhicule peut aisément être décalée dans le temps en période d’incertitude, ceci, plus encore, lorsque son utilisation n’est pas indispensable, bien évidemment en période de confinement. Il n’y a donc rien de bien surprenant dans ces très mauvais résultats.

Reste que l’importance du secteur est unique, égalée par aucune autre branche, ce qui lui confère une influence toute particulière en matière de perspectives. On peut ainsi dire sans grand risque de se tromper que, du sort du secteur automobile dépendront dans une très large mesure ceux de l’emploi, du commerce international et des prix des matières premières des trimestres à venir, autrement dit l’essentiel de ce que sera la croissance mondiale au sortir de la crise actuelle. En 2008, l’accumulation sans précédent des stocks de véhicules avait constitué une des principales caractéristiques de la récession industrielle, de sorte que l’essentiel des initiatives de soutien était allé à destination du secteur. La reprise qui s’en était suivie, avait tiré l’économie mondiale de la récession en moins de neuf mois. Cette manne est assurément plus difficile à envisager aujourd’hui.

De l’importance du secteur automobile pour la croissance

Le contexte économique a beau évoluer, à bien des égards de manière radicale, certaines constantes du modèle de croissance on la vie dure. C’est le cas de l’automobile qui, pour de nombreux pays continue à constituer le fleuron stratégique de l’industrie, celui qu’on ne lâchera pas, quitte à avoir recours à des initiatives de sauvetage inédites, auxquels peu d’autres secteurs pourraient prétendre. Il y a au moins trois principales à cela :

- La première tient au développement particulièrement robuste du marché automobile à l’échelle mondiale, grand bénéficiaire de l’élévation du niveau de vie du monde émergent et de l’uniformisation des modes de vie, sa croissance en volume a atteint quasiment 5 % par an en moyenne ces quinze dernières années. Solidement corrélé à la croissance de la population mondiale, il compte potentiellement parmi les plus prometteurs de croissance future.

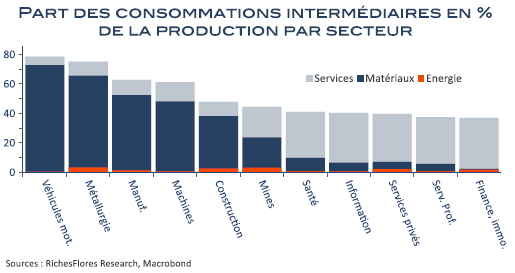

La deuxième tient au rôle particulier joué par cette branche sur l’ensemble de la sphère productive et l’emploi. L’automobile est, des différentes branches, celle qui intègre le plus d’entrants dans son processus de production, ce qui lui donne une capacité toute particulière à drainer en amont de nombreuses entreprises parmi lesquelles de nombreuses PME sous-traitantes. Dans le cas américain, pour lequel nous disposons de données détaillées, les consommations intermédiaires de la branche équivalent à quasiment 80 % de la production, une observation que l’on peut aisément considérer comme un standard sectoriel international, qu’aucune autre branche n’égale.

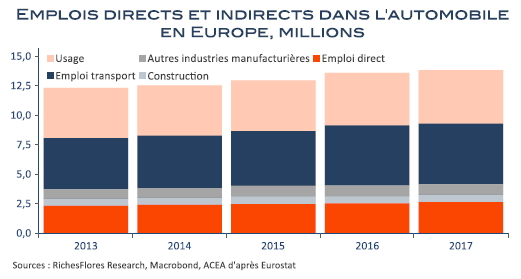

De ce fait, outre qu’il s’agisse d’un secteur à fort contenu en main d’oeuvre de nombreux emplois indirects en sont également dépendants. Selon une étude de l’ACEA (Association des Constructeurs Européens du secteur), l’industrie automobile européenne comptait en 2017 plus de 4 emplois indirects pour un emploi direct. Dit autrement, la perte d’un emploi dans l’automobile (qui en compte 2,6 millions aujourd’hui dans l’UE) est susceptible de se traduire par la destruction de plus de quatre autres.

La capacité d’entraînement à la hausse comme à la baisse du secteur automobile est donc considérable, ce qui en fait un secteur de première importance pour les économies présentes dans ce domaine, l’Allemagne en tout premier lieu, avec plus de 20 % de sa valeur ajoutée industrielle directement issue du secteur, mais également la France, l’Italie, dans une moindre mesure l’Espagne.

- Enfin, l’automobile est un secteur à haut contenu en technologie, qui en fait souvent un leader en matière de recherche et d’avancées scientifiques. Les transformations aujourd’hui imposées aux constructeurs pour développer des modèles plus compatibles avec les impératifs environnementaux, serviront vraisemblablement à terme les progrès bien au-delà de la sphère automobile, entre autre probablement en matière de stockage énergétique.

L’automobile a joué un rôle majeur dans la reprise de 2009

En partie pour chacune de ces raisons, dans un contexte mondial néanmoins très différent de l’actuel, le redressement du secteur automobile avait canalisé une large partie des politiques de soutien à l’activité à travers le monde. Intervenue dans un contexte de forte accumulation des stocks, la crise frappait tout particulièrement le secteur subitement confronté à une interruption de sa demande que les conséquences de la faillite de Lehman Brothers avaient courtcircuitée.

Stopper l’envolée des stocks était début 2009 parmi les premières exigences pour stopper l’hémorragie de la production et les pertes d’emplois du secteur qui apparaissaient à l’époque comme les stigmates les immédiats et les plus inquiétants des conséquences de la crise financière sur l’industrie.

C’est cependant surtout d’ailleurs que sont venus les effets les plus rapidement salvateurs pour le secteur, en l’occurrence de la Chine qui avait déployé dès avant la fin de l’année 2008 un vaste programme de développement de sa demande domestique très largement assis sur celui de l’équipement automobile. Au cours des dix-huit mois qui suivirent la faillite de Lehman, le marché chinois dont les ventes n’atteignaient pas sept millions de véhicules annuels avant la crise avait plus que doublé pour atteindre quasiment 1 millions, une taille d’ores et déjà supérieure de deux millions à celui de l’UE-28.

L’impulsion provoquée par cet essor a été considérable, provoquant dans son sillage un regain d’échanges mondiaux à l’origine d’une reprise sans précédent, au cours de laquelle moins de neuf mois ont été nécessaires pour retrouver les niveaux de ventes automobiles et d’échanges mondiaux d’avant la crise financière. Non seulement le marché automobile mondial des économies développées entamait une phase d’exceptionnelle croissance mais, dans son sillage, la demande de matières premières jouait le rôle d’exceptionnel facteur de développement des exportations des pays émergents à l’origine d’un succès sans précédent entre 2009 et 2012.

Redite peu probable

Il fait peu de doutes que la rapidité avec laquelle la crise économique de 2008 a été effacée imprègne encore largement les esprits et les schémas de sortie de crise aujourd’hui envisagés. Est-ce un secteur par lequel les gouvernements pourraient impulser une reprise, sinon d’ampleur comparable à celle de 2009, du moins significative ?

Le sujet est nettement plus complexe aujourd’hui. En premier lieu parce que les besoins en équipement sont beaucoup plus largement comblés, tout au moins dans les pays qui en ont les moyens. En Chine, le développement du marché, soutenu presque sans discontinuer depuis dix ans par des incitations

gouvernementales à répétition, a largement excédé sa capacité de croissance ces dernières années ce qui s’est traduit depuis 2018 par une érosion constante des ventes et de l’efficacité des mesures de soutien. S’il n’est pas interdit de penser que la chute des cours du pétrole stimule le marché automobile à brève échéance, le potentiel de croissance structurel semble largement derrière nous. Face à la pollution excessive, plusieurs grandes villes chinoises ont été amenée réguler sévèrement le trafic automobile l’an dernier et il fait peu de doutes que ces mesures aient également participé à refroidir le marché.

Les autres pays en développement, pour lesquels les taux d’équipement sont encore très en retard, n’ont guère les moyens de jouer le rôle tenu par la Chine au début de la décennie 2010 et ont certainement plus de risques de souffrir d’un effondrement de leurs ventes automobiles que l’inverse, compte tenu des dégâts occasionnés par la crise du coronavirus.

Enfin, le marché automobile a souffert de bien des difficultés dans le monde développé ces deux dernières années :

- Inertie structurelle de la demande.

- Surendettement des ménages et difficultés de financement.

- Incertitudes sur la transition énergétique et la règlementation du secteur.

- Hausse du coût d’acquisition de véhicules « propres ».

- Sensibilité environnementale aiguisée…

En début d’année les constructeurs s’attendaient à un repli de 2 % du marché en Europe cette année tandis que le marché américain, en décroissance lente depuis plus de deux ans, n’offrait guère de meilleurs espoirs.

Y-a-t-il là une source de soutien susceptible de constituer un socle de stimulation pour la reprise à venir ? La réponse ne coule pas de source. Aux États-Unis, D. Trump n’en est pas encore à envisager une « solution verte » pour sortir de la crise. Quand bien même cette option ne peut être écartée, opportunisme oblige dans un contexte de perdition du secteur pétrolier… rien ne permet aujourd’hui de miser sur une telle issue.

En Europe, l’entrée en vigueur de la nouvelle législation environnementale constitue un grand défi pour le secteur. Les nouvelles normes anti-pollution (95

grammes par kilomètre sur les ventes de véhicules neufs en Europe) imposent d’importants investissements pour l’électrification du parc qui ne seront

assurément pas facilités par la crise actuelle. Alors que très peu de constructeurs semblent pouvoir respecter cette nouvelle règlementation, des sanctions

exceptionnelles, à raison de 95 euros par voiture vendue et par gramme excédentaire, devraient s’appliquer pour les contrevenants, aux premiers rangs

desquels les Allemands. Difficile pour autant de revenir sur cette législation, même temporairement, alors que la sensibilité de la population à l’égard des questions climatiques n’a jamais été aussi forte. L’électrification du parc automobile est également sujet à de nombreux doutes quant à son efficacité environnementale, notamment tant que l’Europe n’est pas indépendante sur la production de batteries, aujourd’hui surtout produites en Asie. Au total, si des actions pour accélérer l’électrification du parc sont très probablement amenées à faire partie des dispositifs à venir de soutien à la croissance, leur impact a tout lieu d’être ténu sur l’activité, certainement peu à même de créer des conditions un tant soit peu comparables à celles de 2009.

Or, sans le secteur automobile et ce qu’il implique en matière d’impulsion internationale, la reprise industrielle s’avèrera selon toute vraisemblance beaucoup plus poussive qu’en 2009, de facto moins intensive en échanges internationaux et en croissance mondiale.