Les marchés américains font comme si. Chaque jour plus préoccupantes, les nouvelles économiques font à peine sourcilier les indices boursiers submergés par les liquidités tous azimuts de la FED. Le déconfinement au coin de la rue serait en passe de refermer la parenthèse de ces deux derniers mois et d’autoriser un redémarrage d’autant plus fort de l’activité que les mesures de soutien, d’ores et déjà exceptionnelles, devraient être renforcées.

Le gouvernement vient de rallonger l’enveloppe des prêts garantis aux PME de 320 milliards de dollars, les premiers 350 milliards ayant été siphonnés par des grandes entreprises au détriment des plus nécessiteuses, et de voter un soutien de 100 milliards pour l’hôpital. Si D. Trump n’est pas encore parvenu à faire adopter son vaste plan de 3.000 milliards de dollars d’infrastructures, la cause semble entendue ; l’approfondissement de la crise finira par faire plier les plus réticents. Quant au signal d’alarme provoqué par la crise du marché pétrolier en début de semaine, il a été étouffé en vingt-quatre heures au premier tweet du président américain promettant de sauver la mise. En somme, rien que de très normal au royaume du factice où les cours de bourse sont brandis comme les témoins incontestables de la réussite de la politique économique.

Le contexte n’est assurément pas le même de ce côté-ci de l’Atlantique. Ici, pas de président pour donner l’impression de repousser des montagnes, pas de tweet intempestif pour mettre au garde à vous la banque centrale, les lobbys et les marchés, mais une Commission, un Conseil européen, des échanges interminables et vidéoconférences extraordinaires pour accoucher, non d’un vaste plan de relance, mais d’un engagement collectif de travailler à la création d’un fonds spécial de relance... dont on reparlera courant juin (!), pour, peut-être, décider, chiffres à l’appui, des propositions que la Commission fera alors. D’ici là, priorité aux investigations, d’abord sur le diagnostic et le chiffrage des besoins puis sur les montages envisagés : investissements, subventions, prêts, financement, dette perpétuelle, eurobonds... Seule information donnée par la présidente de la Commission, Mme Von der Leyen, il s’agira non pas de milliards mais de milliers de milliards, que l’Allemagne à travers la voix retrouvée de Mme Merkel, semble avaliser ; ouf, on peut patienter l’esprit tranquille !

Le grand flop

La méthode pourrait paraître séduisante, censée offrir de meilleurs gages de réussite aux dispositions qui émergeront d’une analyse et d’une réflexion approfondies plutôt que des décisions à l’emporte-pièce qui souvent émanent du président américain, de ses recommandations hasardeuses en matière médicale ou de ses promesses non tenues, tel le vaste plan d’investissements en infrastructures de sa campagne qui n’a jamais vu le jour. Sauf qu’elle n’a jusqu’à présent guère donné la preuve de son efficacité et que le rythme de la gouvernance n’est pas celui des marchés sur lesquels les signes d’impatience les plus préoccupants se multiplient.

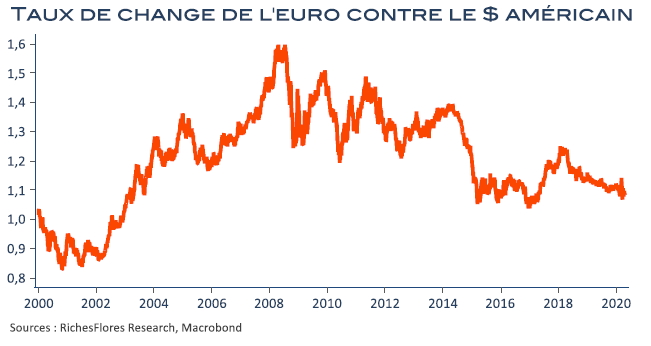

Si l’histoire européenne finit toujours par avancer, tant bien que mal, c’est au ralenti, le plus souvent d’ailleurs en finissant par singer ce que font les Américains. Les premières années de l’euro nous l’avaient déjà enseigné et l’industrie européenne en a largement fait les frais, l’inertie de la BCE, qui, à l’époque, correspondait à un biais délibérément restrictif issu de celui de la Buba, ayant eu, entre autres conséquences, une appréciation insoutenable de l’euro à l’heure de la montée en puissance de la concurrence asiatique.

Car, bien évidemment, lenteur et rigidité des politiques économiques ont un coût, ceci tout particulièrement en temps de crise. Le grotesque faux-pas de Mme Lagarde le 12 mars 2020 a réveillé le spectre existentiel de l’euro que M. Draghi avait mis cinq ans à évacuer entre son devenu-fameux « Whatever it takes » de l’été 2012 et les mesures décidées presque unilatéralement en septembre 2019, à quelques jours de passer la main. Dès lors, difficile de refroidir les braises de la défiance rallumées malgré le changement de cap opéré par la présidente de la BCE cinq jours après son premier loupé, le 17 mars. Ainsi, si la Commission ne convainc pas, l’euro trinque. On pourrait s’en satisfaire si ce n’était pas là l’expression d’un regain de défiance dans la monnaie unique. La baisse de l’euro, même très réduite tant le dollar inspire peu, s’accompagne en effet d’une dégradation des conditions de financement des États les plus fragiles de l’union monétaire qui attise, à son tour, le spectre de crises souveraines et celui de possibles crises bancaires...

Retour du risque souverain

De fait, les écarts de taux d’intérêt entre les États du sud de la zone euro et l’Allemagne ont recommencé à se tendre dangereusement ces derniers jours. Une nouvelle fois, Italie, Espagne, Portugal se retrouvent dans des situations préoccupantes de tensions accrues que cache mal le succès des émissions obligataires récentes. L’Italie flirte avec des écarts de taux à dix ans de 250 points de base, comparables à ceux qu’avaient occasionnés les élections de 2018. En Espagne et au Portugal, il faut remonter à 2017 pour retrouver des écarts de taux d’intérêt comparables aux actuels, de plus de 150 points de base, et la Grèce, bien sûr, ne fait pas exception avec un regain de tensions à l’origine d’un doublement du spread à quasiment 300 points de base en un mois et demi.

Dans l’absolu, de telles situations ne sont pas forcément anormales compte-tenu des niveaux d’endettement de ces économies. Mais ce n’est pas le niveau qui importe ici mais ce que nous renvoient ces tendances, en l’occurrence l’expression d’une montée de la défiance qui, si elle n’est pas rapidement contrée, pourrait sans tarder s’amplifier et se propager. Face à l’envolée des déficits publics et à la crise économique qui se profile, mieux vaudrait en effet que le coût de la dette ne subisse un renchérissement qui rapidement deviendrait insupportable pour les États.

À ce titre, il n’est pas anodin d’observer que ces écarts de taux d’intérêt ont précisément commencé à croître à l’annonce des mesures engagées par la Commission européenne le 10 avril 2020. Signe de la déception à l’égard d’un programme a minima qui n’offre que bien peu de soutien aux pays le plus fragiles, dont l’essentiel des mesures concerne des avances aux États et aux entreprises sous formes de prêts bonifiés plutôt qu’un véritable apport financier.

Plus contrariant, ces tensions réapparaissent en dépit du programme d’achat de titres souverains de la BCE, lequel, libéré des contraintes de respect de la clé de répartition du capital de l’institution, était censé précisément autoriser des opérations ciblées à même de prévenir de telles distorsions.

La fragilité persistante des valeurs bancaires en zone euro par rapport à ce qu’elles font dans les autres pays est une autre illustration de l’incapacité de la BCE à maîtriser les conditions de financement des États les plus fragiles quand bien même la situation générale n’est assurément pas des plus porteuses pour le secteur.

En l’occurrence, protéger le secteur bancaire du risque additionnel que constituerait une dégradation de la situation souveraine des États serait bienvenu dans le contexte actuel. Les conditions monétaires se sont considérablement tendues ces dernières jours sur le marché interbancaire européen. Sans doute y-a-t-il suffisamment de raisons susceptibles d’expliquer cela, du côté de l’envolée des risques de solvabilité du secteur privé, ménages et entreprises ; il n’en reste pas moins que l’incertitude persistante sur le sort de la politique européenne constitue un facteur indiscutablement aggravant.

BCE, encore et toujours plus mais à quelle fin ?

En l’absence d’initiatives suffisantes de la Commission pour faire face à la gravité de la situation présente, c’est donc une nouvelle fois sur la BCE que reposent les initiatives pour colmater les brèches qui, forcément se multiplient. Mme Lagarde qui semblait avoir tiré les leçons de l’inefficacité des politiques unijambistes de ces dernières années, quasi-exclusivement assises sur la politique monétaire pour adresser des problèmes qui ne sont pas de son ressort, avait espéré rompre avec cette logique lors de sa prise de fonction et avait alerté sur la nécessité du relais des politiques budgétaires pour garantir une meilleure efficacité au mixte de la politique économique dans son ensemble. Mais sa volonté est insuffisante face aux dissentions politiques intra-européennes. Une fois encore la BCE est donc seule à bord, usant des moyens qui sont les siens faute de pouvoir compter sur d’autres formes d’actions plus appropriées.

La décision prise cette semaine par la BCE d’accepter, de manière totalement contraire à ses statuts, des obligations « pourries » d’entreprises à la solvabilité douteuse dont regorgent les acteurs financiers, en collatéraux de ses financements, en dit long sur l’urgence de la situation et, in fine, l’absence de barrière à son action.

Qui peut croire pour autant que cette décision et celles qui suivront forcément dans un contexte, de toute évidence, durablement difficile, satisfera l’union monétaire ? La voie japonaise n’est guère appropriée à une union forcée d’États de plus en plus distants et finira à coup de crises existentielles à répétition par créer les conditions d’un éclatement de la zone euro si ses dirigeants ne parviennent à se défaire de leurs dogmes idéologiques.