Mes chères impertinentes, mes chers impertinents,

L’économie est à la fois chose simple et complexe. Alors je vais simplifier, les puristes du marché obligataire me pardonneront, mais il est essentiel, sans être simpliste pour autant, que tout le monde puisse comprendre ce qu’il est en train de se passer.

Reprenons.

Il y a quelques jours, je vous avais parlé, dans cet édito, des deux indicateurs qui permettaient d’anticiper une « nouvelle » crise économique, à savoir la hausse du pétrole conjuguée à la hausse des taux. Vous pouvez le lire ou le relire ici. Les explications données sont essentielles à retenir et complémentaires à ce que nous allons voir ensemble aujourd’hui.

Je ne veux pas vous faire peur. Cela n’a aucun intérêt, et la peur est toujours bien mauvaise conseillère. C’est elle qui vous fait acheter des pièces d’or quand l’once est à 2 000 dollars en juillet 2011.

Il faut comprendre ce qu’il se passe, pour avoir des convictions. Ces convictions et ces anticipations vous permettent de mettre en place une stratégie patrimoniale de long terme et de la développer dans le temps.

Je souhaite donc vous démontrer les choses.

Nous vivons dans un monde où l’épargne EST la dette.

Plus précisément votre épargne, c’est la dette des autres ! Votre placement ne rapporte que parce quelqu’un paie un taux d’intérêt et qu’il rembourse à l’échéance le capital que vous lui avez prêté. Cela se passe généralement à travers des « collecteurs ». Banques, compagnies d’assurance, fonds de retraites collectent votre épargne et la « placent » auprès d’organismes qui ont besoin de vos sous pour financer leurs projets ou boucler leurs fins de mois. États, entreprises, collectivités locales sont emprunteuses. Les États sont les plus mauvais emprunteurs, mais également ceux réputés les plus sûrs.

Ce que je veux vous dire c’est que le monde est « obligataire ». Car tous ces crédits sont appelés « obligations ». (Pour obligation de rembourser, ou parce qu’en tant qu’emprunteur, vous êtes « l’obligé » du créancier. On l’oublie souvent, mais les mots ont un sens.)

Ce que je veux vous dire c’est que la crise la plus grave pour l’épargne des gens n’est pas une crise boursière, car il est facile de ne pas détenir d’actions en Bourse, mais une crise obligataire, car il est impossible de ne pas détenir d’obligations quand on est épargnant.

Plus grave, les banques, les compagnies d’assurance ont obligation d’investir leurs fonds propres… en obligations !

Si nous connaissons un krach obligataire, alors les fonds propres des banques vont fondre comme neige au soleil, entraînant une nouvelle crise bancaire sur fond de besoins importants de recapitalisation !

Le krach obligataire a commencé !

Puis-je l’affirmer avec certitude ? Non.

Pourquoi ?

Parce que l’histoire économique est pleine de ce que l’on appelle « une fausse sortie graphique ». On sort d’un canal, mais c’est une « fausse sortie » et justement, nous avons tous intérêt à brûler quelques cierges pour que ce soit une fausse sortie et que les banques centrales fassent rentrer les choses dans le rang rapidement. Sinon ?

Sinon, ce sera un tsunami, et la crise de 2008, de la petite bière avant la mise en bière du système économique. Qu’est-ce qui pourrait faire que ce soit une « fausse sortie » graphique ? Une intervention de la FED qui dirait finalement nous allons cesser la hausse des taux (par exemple).

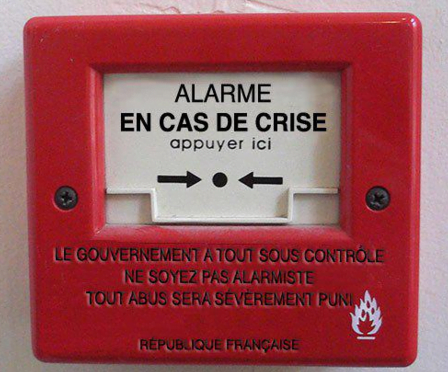

Explications en image.

Vous voyez cette belle courbe avec la ligne rouge qui dessine une résistance ?

Qu’en conclure ou qu’en déduire ?

Que le taux phare, le 10 ans américain, vient de casser sa ligne de tendance de long terme et de s’inverser, ce qui signifie que le krach obligataire vient de commencer.

Sur le plus long terme, cela se voit également nettement…

Si les taux baissent depuis 1980 tendanciellement, c’est la première fois depuis 1980 que la tendance de baisse des taux s’inverse pour que graphiquement nous puissions visualiser une tendance de... hausse des taux.

Si les taux montent, toutes les anciennes obligations ne vaudront plus tripette, et votre épargne, ou encore les fonds propres des banques, itou…

Je ne vous parle même pas de la solvabilité des États.

Si cette crise a lieu, si ce krach a lieu, s’il n’est pas endigué par les banques centrales elles-mêmes à la manœuvre, alors c’est que certains, pour des raisons qui échappent même au président américain qui considère que sa FED est devenue folle, auront décidé de ruiner le plus grand nombre.

L’économie mondiale n’est pas morte, mais son pronostic vital est engagé. Celui de votre épargne aussi.

Il est déjà trop tard, mais tout n’est pas perdu. Préparez-vous !

Article écrit par Charles Sannat pour Insolentiae