La performance sectorielle des marchés américains est restée relativement constante depuis l’élection de D. Trump en novembre 2016. Parmi les grands gagnants : les nouvelles technologies, la santé et de la consommation discrétionnaire se détachent assez distinctement des autres secteurs boursiers, sans parler des plus sanctionnés qu’ont été l’énergie, les financières et les industrielles.

La crise du Covid 19 n’a pas particulièrement modifié la donne depuis ses débuts. Les valeurs technologiques, plutôt bénéficiaires des effets de la pandémie, ont continué à surfer sur les mauvaises nouvelles conjoncturelles, la santé a plutôt tiré son épingle du jeu des espoirs portés par la recherche de remèdes ou vaccins contre le Covid-19 et les valeurs de consommation discrétionnaires ont été épargnées dans un contexte de baisse des taux d’intérêt et de mesures de soutien exceptionnelles aux ménages américains. En somme, la vie a poursuivi son cours sur des marchés dopés aux liquidités, très peu soucieux de la réalité économique. Les données calamiteuses du mois d’avril, sur fond de regain de tensions commerciales entre D. Trump et Xi Jinping, pourraient finir par rebattre les cartes.

Un mois d’avril calamiteux

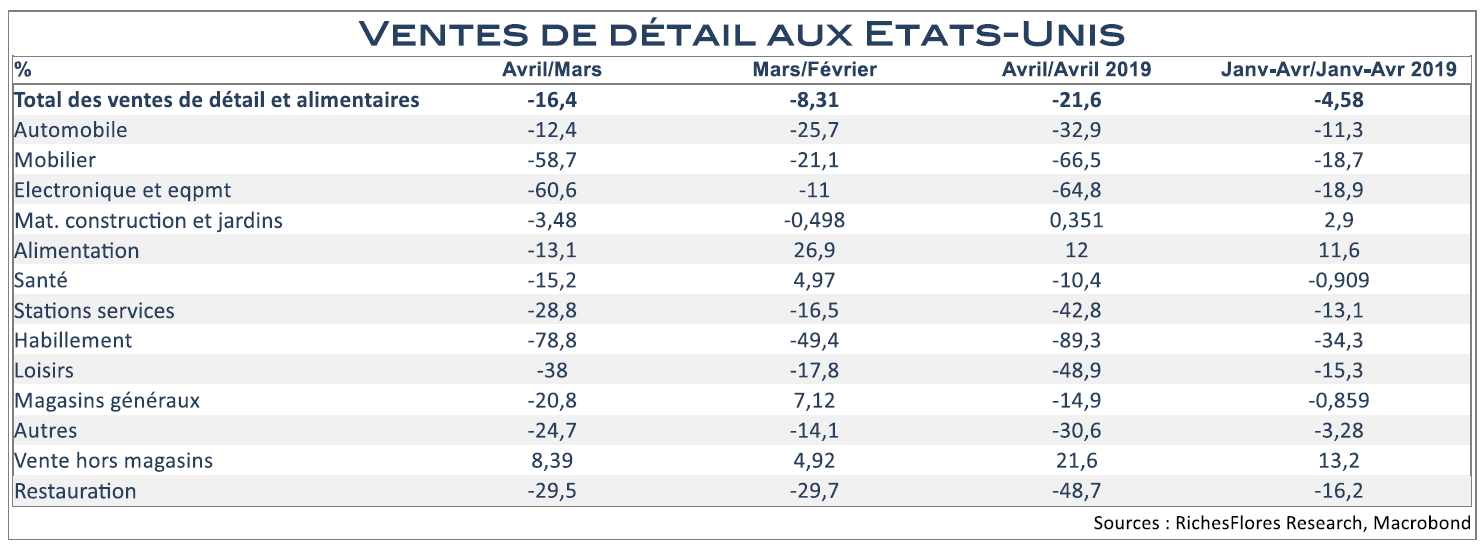

Nous l’avions annoncé le mois dernier à la lecture des données de mars 2020, avril serait calamiteux. Les résultats sont à la hauteur de nos attentes. Le confinement, même variable selon les régions, a durement frappé les consommateurs américains. Rien de bien surprenant, au vu du désastre provoqué par l’épidémie sur le marché de l’emploi. Le moral des Américains flanche avec une chute de 25 points de l’indicateur de l’Université du Michigan depuis la fin février, sans précédent historique, et leur consommation suit.

En avril, les achats d’automobiles ont de nouveau fondu comme neige au soleil, pour se replier de 24 % après déjà 32 % en mars. Les ventes sont ainsi retombées à 8,6 millions d’unités. Les ventes de détail publiées aujourd’hui offrent par ailleurs un tableau d’une rare noirceur où s’additionnent des performances toutes plus négatives les unes que les autres. En mars, l’ensemble avait été sauvé par les achats alimentaires et dans une moindre mesure par les ventes en ligne. Si ces dernières progressent encore, les dépenses alimentaires chutent en revanche de 13 % en avril tandis que nombre d’articles font ressortir des évolutions à peine croyables : ainsi, les achats d’habillement, en chute de 79 % après déjà 49 % en mars ; l’électronique et les biens d’équipement du foyer à -61 % après -11 % ; le mobilier, à -59 % après -21 %.

La production industrielle, de son côté, s’est repliée de 11,2 % entre mars et avril tandis que le seul secteur manufacturier s’est replié de 13,7 % après déjà 5,5 % en mars, soit une chute de 18 % sur les douze derniers mois. Le secteur automobile, qui a vu sa production s’écraser de 70 % en un mois explique l’essentiel de ce résultat, quand la plupart des autres secteurs ont vu leur activité chuter de 10 % à 15 %.

La pilule est incontestablement amère, pire peut-être, ou au moins du même tonneau, que les données françaises malgré un confinement bien moins strict et des dispositifs de secours de l’administration américaine exceptionnels. Selon nos estimations, l’envolée du taux de chômage à plus de 14 % de la population active et l’effondrement du taux d’utilisation des capacités à 64,9 % (- 8,2 points entre mars et avril) seraient d’ores et déjà compatibles avec un écart au potentiel de croissance (output gap) de quasiment 10 %, du jamais vu et probablement pas encore un point bas à en juger par les dégâts occasionnés par la crise en présence

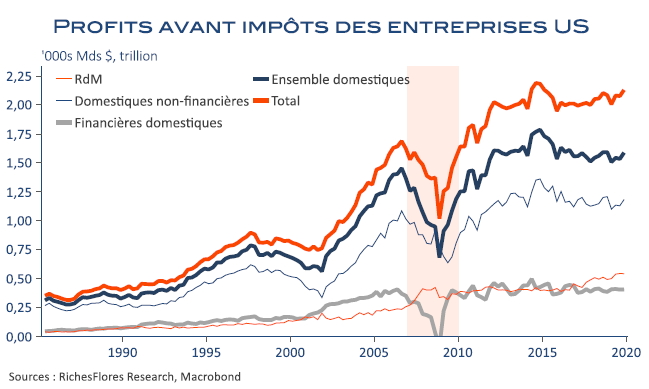

Les conséquences d’un tel choc sur les résultats des entreprises seront à l’évidence considérables. Si la plupart des économistes tablent maintenant sur une chute de l’ordre de 30 % des profits des sociétés américaines cette année, soit peu ou prou ce qui fut observé au pire de la crise de 2008, la question porte aujourd’hui sur le risque de sous-évaluation de ce choc, avec une crise dont les conséquences seront bien plus profondes que celles de 2008, et dont l’économie américaine pourrait avoir beaucoup plus de mal à se remettre.

Plus la crise est sévère, plus ses conséquences seront profondes et plus il sera difficile de se redresser. Nul doute, par ailleurs, que l’environnement international n’est pas le même qu’en 2008, lorsque la Chine avait, grâce à un plan de relance exceptionnel, tiré l’économie mondiale en dehors de la récession. Enfin, la manne pétrolière, à l’origine d’une large part de la dynamique de la croissance américaine des années immédiates d’après la crise financière, ne sera vraisemblablement pas en capacité de jouer ce rôle moteur aujourd’hui, notamment en matière d’investissement.

Une FED exsangue

Les ressources à disposition de l’économie américaine pour se reconstruire risquent assurément de faire défaut d’autant plus que la force de frappe de la FED, quand bien même nul ne doute qu’elle accroîtra davantage ses moyens d’actions et ses injections de liquidités, est à l’évidence réduite.

Contrairement à ce qu’elle a pu déployer dans des circonstances approchantes par le passé, la FED est incontestablement à court de munitions aujourd’hui. Elle a déjà considérablement accru ses interventions et par là-même la taille de son bilan et achète déjà quasiment tous les actifs existants, à l’exception des actions d’entreprises. Que peut-elle encore envisager ?

- L’option de taux d’intérêt négatifs ne semble pas être retenue par Jérôme Powell, son président, et pour cause : les conséquences des politiques de taux

négatifs sur la sphère financière sont bien connues, et la FED retardera le plus possible cette échéance.

- L’option de la monnaie hélicoptère est déjà, de facto, indirectement pratiquée par l’administration avec la décision d’un chèque de soutien à chaque Américain prise ces dernières semaines par D. Trump, que la FED financera grâce à ses interventions.

Les réponses manquent à l’évidence, et on comprend bien pourquoi la FED s’en remet à l’administration pour l’adoption rapide d’un plan de relance. La période pré-électorale ne facilite cependant pas ce type de décision et le risque d’un échec des négociations en cours est bien réel.

Les tensions renaissantes entre le président américain et les Chinois ne sont à l’évidence pas les bienvenues dans un tel contexte. Elle fragilisent plus encore les perspectives industrielles et finiront si elles s’intensifient par impacter les secteurs les plus à l’abri de la crise actuelle que sont ceux des nouvelles technologies, très exposés aux risques de répliques de la part de la Chine.

Les facteurs de protection des indices américains de plus en plus fragilisés

Sur le fond, la situation économique américaine peine de plus en plus à se différencier de celle de l’Europe ou du Japon et on ne peut que redouter, en l’absence de nouvelles marges de manoeuvre suffisantes de la Fed, que les conséquences finissent par s’y imposer, avec leurs caractéristiques classiques :

1- D’un secteur bancaire de plus en plus fragilisé par le contexte de taux d’intérêt durablement bas que pourrait encore aggraver les tendances déflationnistes de prochains mois

2- D’une protection des valeurs cycliques de moins en moins défendable dans un contexte, qui plus est, de survalorisation exceptionnelle.

3- D’un environnement de marché et de tensions internationales à même de fragiliser les valeurs du Nasdaq mais également celles de la consommation discrétionnaire, lesquelles auront sans doute de plus en plus de mal à afficher des résultats conformes aux espoirs qu’elles continuent de susciter dans un environnement marqué par une tendance accélérée à la démondialisation et des tensions déflationnistes croissantes.

En somme, peut-être le début de la fin de l’ère Trump dont la réélection commence à être sérieusement mise en balance face aux conséquences désastreuses de l’épidémie sur la première économie mondiale