C’est le scénario que les tombereaux de liquidités déversés par les banques centrales sur les marchés financiers ont fini par imposer malgré l’ampleur de la crise provoquée par la pandémie de Covid-19.

L’hypothèse trouve bien peu de justifications économiques et finira, selon toute vraisemblance, par être balayée d’un revers de manche à un moment donné. Pour autant, l’illusion reflationniste pourrait encore gagner du terrain à l’heure du déconfinement et de ses effets sur les indicateurs économiques : +2,5 millions d’emplois créés en mai 2020 aux États-Unis après 22 millions détruits entre mars et avril. Face à l’ébullition en présence c’est probablement à un profond remue-ménage des différentes classes d’actifs qu’il faut s’attendre, au-delà du rallye boursier déjà bien avancé. Comprendre cette mécanique reflationniste est essentiel pour apprécier la puissance de ce qui se joue et pour mieux appréhender les éventuelles incohérences futures qui permettront de déceler les signaux avant-coureurs d’une remise à plat du scénario aujourd’hui plébiscité par les marchés.

L’implacable ritournelle reflationniste

L’histoire n’est pas nouvelle et a régulièrement ponctué l’environnement financier de ces dernières années. Elle n’est naturellement pas sans lien avec la multiplication des pratiques quantitatives des banques centrales dont les effets sont devenus progressivement de plus en plus importants sur le fonctionnement des marchés ces dernières années. De quoi s’agit-il ? Aucune définition officielle et, de facto, bien des manières de décrire ce processus. Nous sommes tentés, pour notre part, de le résumer comme une mécanique par laquelle s’entretiennent des anticipations de reprise de l’activité sur la base d’un retour à une sorte de norme passée, en réalité dépassée. Associé à l’anticipation d’un apaisement des pressions déflationnistes, compatible avec des perspectives de croissance des résultats des entreprises supérieures aux taux d’intérêt, ce scénario est censé permettre de justifier une surévaluation des actifs par des arguments économiques plutôt que purement monétaires. Soit, la définition est un brin caricaturalle mais tellement proche des développements des marchés de ces dernières années face à l’irrésistible tentation de l’hyper-liquidité.

On retiendra que plus mauvaises sont les conditions économiques poussant les banques centrales à injecter toujours plus de monnaie sur les marchés financiers, plus le terrain est propice au développement d’anticipations de plus en plus éloignées de la réalité.

Sur quoi reposent, donc, ces développements ?

Un vrai travail de tisserand

Ceux-ci ne se manifestent jamais d’un coup d’un seul mais de manière graduelle selon un parcours d’une solide cohérence, illustrée ces dernières années par les principaux enchaînements suivants.

1- Un appétit pour les valeurs peu sensibles au tumulte conjoncturel. On ne parle pas ici de valeurs dites défensives dont la performance n’a que peu d’influence sur la perception des investisseurs mais de valeurs protégées par leur caractère, disons, universel, que jouent à merveille les nouvelles technologies sous quasiment toutes leurs formes. Sans frontières et promises à une croissance structurelle liée au développement scientifique, elles disposent de ce caractère attractif inégalé tandis que leur influence grandissante sur les performances boursières domine de plus en plus les indices dans leur ensemble.

2- Une spéculation à la hausse des cours des matières premières, en premier lieu du pétrole, le plus sensible aux changements d’anticipations économiques et toujours très influent sur l’inflation mondiale et les prix des autres matières premières. La demande chinoise ayant pris la première place sur ce marché, l’évolution du sentiment sur la Chine sert le plus souvent de préalable à l’enclenchement à la hausse des cours quand, par ailleurs, les décisions des grands producteurs mondiaux de pétrole peuvent participer à consolider le mouvement. Contrairement au bruit que provoquent les négociations au sein de l’OPEP et de ses partenaires, les cours de l’or noir restent très corrélés à ceux des métaux industriels, lesquels ont souvent un petit temps d’avance sur les premiers, bien qu’on n’en parle moins.

3- La hausse des cours du pétrole, une fois enclenchée, a une influence très significative sur les anticipations d’inflation et, par là-même, le niveau des taux d’intérêt futurs, quoi qu’il en soit des informations en provenance de l’inflation effective, tout au moins dans un premier temps. Sans surprise, donc, les marchés se sont mis en ordre de marche une fois le point bas des cours du pétrole dépassé, entrainant dans leur sillage les taux d’intérêt futurs sur lesquels les banques centrales ont moins de prise. La tentative aurait pu échouer si elle n’avait pas permis une repentification des courbes de taux d’intérêt. Mais les annonces de la Commission européenne ont permis de franchir ce cap et de dégager le terrain des risques de rétropédalages qui, sinon, auraient subsisté.

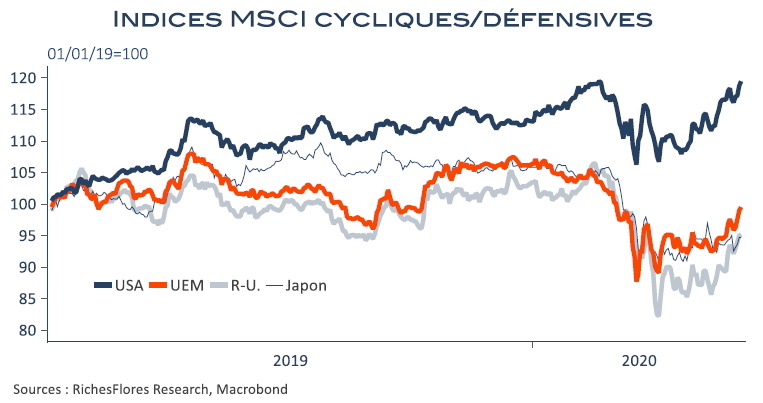

4- Les anticipations d’inflation et les courbes de taux d’intérêt redressées, les conditions d’une diffusion du scénario de reflation aux valeurs cycliques étaient réunies. Ces dernières sont particulièrement sensibles à l’évolution de ces deux critères-clés. La performance à long terme des secteurs les plus emblématiques, automobiles, ressources de base, biens industriels et d’équipement des ménages, s’explique à plus de 50% par l’un ou l’autre, ou les deux combinés. Après plusieurs semaines de sous-performance dont on ne peinait pas à trouver les justifications dans l’environnement actuel, les cycliques ont donc repris le dessus, que ce soit aux États-Unis, en zone euro, voire même au Royaume-Uni, en dépit d’une situation exceptionnelle où se mêlent les dégâts de la pandémie et ceux du Brexit.

5- Un scénario de reflation n’est toutefois jamais totalement complet s’il n’entraîne pas dans son sillage les indices des plus grands contributeurs à la croissance mondiale que sont les économies émergentes, notamment portées par le retournement des cours des matières premières. Malgré les difficultés extrêmes auxquelles ces pays sont confrontés, le regain d’appétit pour les actifs du monde émergent a suivi le concert mondial, y compris pour les pays les plus meurtris par les conséquences économiques, sociales et financières du Covid-19, Brésil et Inde notamment. C’est finalement la Chine qui a le moins profité jusqu’à ces derniers jours de l’impulsion en cours, sans doute du fait des incertitudes que font peser les différends commerciaux avec les États-Unis mais, sauf tensions additionnelles, elle ne devrait pas rester longtemps sur le côté.

Et maintenant ?

On l’aura compris, la boucle est bouclée. S’ajoute à ce panorama le plus d’un euro requinqué par les annonces de la Commission, de la BCE et du gouvernement allemand qui élimine, pour qui veut le croire, la menace déflationniste.

Difficile dès lors de trouver ce qui pourrait entraver la poursuite de ces développements, tout au moins à brève échéance, sinon qu’ils n’ont rien à voir avec la perception que se font les uns et les autres de la réalité de la situation économique.

Comment les choses pourraient-elles évoluer ? Plusieurs options se présentent

- Le retour à la raison spontané semble peu probable au vu de ce que sera le flux de données économiques des prochaines semaines. Déconfinement oblige, celles-ci seront vraisemblablement du même tonneau que ces derniers jours, autrement dit plutôt incitatives. Le risque est donc probablement significatif d’un emballement autodestructeur, lequel, sous l’euphorie reflationniste, risquerait de porter les cours du pétrole et les taux d’intérêt vers des niveaux de moins en moins supportables pour une économie mondiale meurtrie. Il pourrait suffire de quelques semaines en effet pour produire des effets boomerang sur l’activité et les marchés des dettes.

- Le président D. Trump aurait tout intérêt à se faire discret dans un tel contexte. En sera-t-il capable et comment va-t-il gérer la situation domestique de plus en plus critique et le dossier chinois ? Il y a de ce côté une incertitude majeure susceptible à tout moment de recréer les conditions d’un retour de volatilité.

- Les publications de résultats particulièrement alarmantes finiront pas refroidir les esprits si notre analyse de la situation et des perspectives économiques est juste. À moins, dernière option, que les marchés voient juste, ce qui impliquerait néanmoins des ajustements de taux et de contexte monétaire sans doute problématiques pour les marchés d’actions.

.jpg)