Découvrez une analyse approfondie de l’impact de l’inflation et de la dette sur l’économie mondiale, entre décisions politiques, prévisions économiques et perspectives du marché.

Inflation américaine : la chute libre

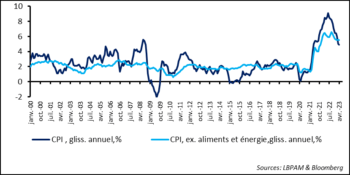

Nous avons eu les chiffres d’inflation américaine pour le mois d’avril et ils sont ressortis en ligne avec ce qui était attendu. En glissement annuel, l’inflation totale passe pour la première fois en dessous de 5% depuis 2 ans, à 4,9%. En grande partie, cette évolution tient à la baisse des prix de l’énergie depuis les sommets atteints il y a un an, au début de la guerre en Ukraine. En même temps, l’inflation cœur décélère très légèrement, à 5,5%, soit montrant une décrue très lente. À regarder de plus près, il y a des bonnes et mauvaises nouvelles dans la dynamique de l’inflation, mais le message essentiel est bien que l’inflation reste élevée, mais qu’elle est en train de baisser. Néanmoins, dans la logique actuelle des banques centrales d’adapter leur prise de décisions au fil des données disponibles, le marché fait de même mais avec sa propre logique.

Inflation américaine et impact sur la dette

Ainsi, sur ces informations assez attendues, le marché obligataire a d’abord réagi assez fortement en accentuant ses paris de baisse des taux directeurs de la Fed en 2023. Il est difficile de déterminer si ce sont les craintes sur la croissance ou un optimisme fort sur une décrue rapide de l’inflation qui amènent le marché de s’éloigner du message de la Fed de maintenir une politique restrictive au moins pour tout 2023. Si ce sont les craintes de récession, par cohérence, on devrait voir les bourses souffrir fortement. Ce n’est pas le cas. Notre scénario de politiques monétaires restrictives, d’une croissance faible, nous pousse toujours à rester très prudents dans notre allocation d’actifs.

Toujours aux États-Unis, les craintes continuent sur le potentiel défaut des États-Unis faute de voir le Congrès accroitre le plafond de la dette publique. Dans une interview sur la chaine CNN, l’ancien Président, D. Trump, qui reste le candidat favori pour les électeurs Républicains pour l’élection présidentielle de fin 2024, est venu envenimer les débats en invitant les députés Républicains à imposer des coupes drastiques dans les dépenses de l’Etat, avant tout ajustement du plafond de la dette. Si le président Biden ne cède pas, il a simplement proposé qu’on laisse l’Etat américain faire défaut. Il a minimisé les conséquences d’une telle décision. Il semble acquis que les Républicains du Sénat ne suivront pas une telle recommandation, mais au Parlement, où les Républicains ont la majorité, l’incertitude reste entière. Notre hypothèse reste que le défaut sera évité, en arguant que le bon sens devrait l’emporter comme l’expérience historique l’a montré jusqu’ici.

Le rôle de la dette dans les décisions politiques

La Banque d’Angleterre (BoE) a décidé, comme la Fed et la BCE, de monter son taux directeur de 25 pb, le portant à 4,5%. Comme au cours des derniers comités de politique monétaire, 2 des 9 membres ont décidé de voter contre, préférant une pause. A. Bailey, le gouverneur, a souligné que l’inflation restait trop élevée (10,2% en glissement annuel au 1T23), et surtout plus forte que ce qui était anticipé par le comité au cours des derniers mois. En outre, les projections économiques ont été révisées à la hausse. Il n’y a plus de projection de récession, la croissance du PIB étant révisée à 0% en 2023 et à 0,9% en 2024, contre -0,7% et -0,3% lors du dernier exercice de prévision en décembre dernier. Aussi, l’inflation est vue comme déclinant plus lentement, à 3,4% en glissement annuel(4T/4T) en 2024 contre 1% précédemment. Par ailleurs, le marché du travail devrait se détendre que graduellement, permettant de freiner les pressions salariales. Néanmoins, avec une croissance en dessous du potentiel sur les années à venir, cela devrait se traduire par une inflation en dessous de l’objectif de 2% en 2025-2026. A ce stade, A. Bailey, a souligné les grandes incertitudes sur les trimestres à venir, et comme les autres banques centrales ne s’est pas engagé de manière ferme sur l’évolution de la politique monétaire, mais le biais reste haussier. A ce stade, il nous semble qu’une pause semble probable au prochain comité.

La dette et les prévisions économiques : une vue d'ensemble

En avril, l’inflation américaine a continué à reculer comme prévu. En effet, l’inflation totale a baissé légèrement à 4,9% en glissement annuel, passant pour la première fois en dessous de 5% depuis deux ans. L’essentiel de cette légère baisse est venu de l’inflation cœur qui recule à 5,5% contre 5,6% au mois précédent. Ceci est une très faible baisse mais qui va dans le bon sens. Surtout, l’inflation ne surprend pas à la hausse ce qui est rassurant pour la Fed et pour le marché.

Fig. 1 Etats-Unis Fed: L’inflation totale, notamment grâce à l’énergie, a continué de décélérer, alors que l’inflation cœur ralenti plus lentement

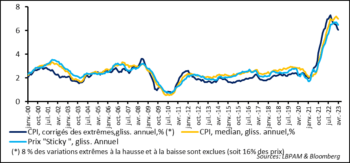

Au regard des détails on conste que si bien la dynamique de décélération des prix semble bien s’installer, elle reste assez lente. Les mesures qui tentent de donner la tendance de l’évolution sous-jacente des prix montrent bien que la décrue est bien là. En particulier, les calculs de la Fed de Cleveland montrent que quand on exclut les prix qui ont des comportements extrêmes (à la hausse comme à la baisse), la tendance est bien baissière, même si on reste à de niveaux très hauts d’inflation. Aussi, comme le montrent les statistiques de la Fed d’Atlanta, les prix qu’on peut qualifier de plus « persistants » (« sticky ») au regard de l’histoire, la décrue est très lente.

Fig. 2 Fed: Les mesures de la dynamique des prix, hors la médiane (très influencée par les prix des loyers), montrent que la tendance à la baisse est là, mais sera lente

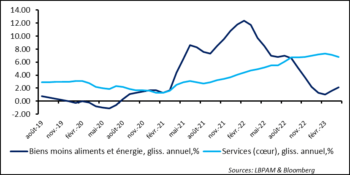

En grande partie, on le sait, la persistance de l’inflation est en grande partie liée aux prix des services. Les prix des biens ont entamé une décrue forte depuis plus d’un an. En premier lieu, on a eu la baisse graduelle des prix des matières premières avec la décélération de la demande mondiale et aussi les moindres tensions sur les prix énergétiques qui s’étaient envolés avec l’invasion de l’Ukraine par la Russie. Puis, la sortie du Covid a permis peu à peu de résoudre les problèmes de goulets d’étranglement, aidant donc les prix de certains biens à se détendre.

Le constat aujourd’hui est que l’inflation dans les services baisse mais très doucement. En revanche, et c’est peut-être une mauvaise nouvelle, la forte contribution à la baisse des prix des biens, hors énergie et aliments, semble s’estomper.

Fig. 3 États-Unis: Les prix dans les services restent le principal facteur derrière le fort niveau d’inflation, mais la décélération des prix des biens semble s’estomper

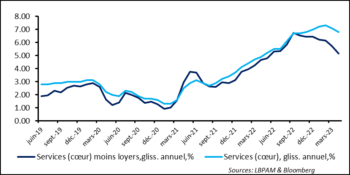

Néanmoins, la décélération lente dans les services cache le rôle majeur que continuent à jouer les prix des loyers. Ainsi, hors loyers, la décélération dans les services est bien plus marquée, même si encore une fois la décrue est lente et l’inflation reste trop élevée.

Fig. 4 États-Unis: La baisse des prix services cœur est lente, mais sans les loyers ils commencent à décélérer de manière plus marquée

Peut-être une des très bonnes nouvelles est la confirmation de la tendance baissière dans les prix des aliments. Ainsi, au cours des deux derniers mois, en variation mensuelle, ils ont stagné. Évidement c’est une des composantes les plus volatiles de l’indice des prix, mais celle-ci pèse fortement sur les ménages (13,5% de l’indice).

Fig. 5 États-Unis: Malgré leur forte volatilité, il semblerait que les prix des aliments soient enfin sur une pente descendante

Au total, nous nous retrouvons bien, comme attendu, avec une décélération de l’inflation. Celle-ci recule comme la Fed l’anticipe, mais dans un contexte où l’économie montre toujours des signes de surchauffe, notamment sur le marché du travail, ce qui se manifeste par des salaires qui progressent encore rapidement. En même temps, cette décélération de l’inflation, pour nous, justifie bien que la Fed mette une pause dans sa politique de hausse des taux directeurs.

L'inflation et les banques régionales : une analyse du risque

Néanmoins, comme nous le pensons, pour maintenir le cap vers l’objectif d’atteindre la cible de 2% d’inflation, la Fed continue de répéter qu’il faut que la politique monétaire reste suffisamment restrictive pour un certain temps. C’est le moyen de retrouver une bonne adéquation entre offre et demande et permettre à l’inflation de continuer à reculer. Certes, le danger est celui d’être trop restrictif et de provoquer une récession d’une ampleur trop forte. Mais, à ce stade on n’y est pas.

Le marché met énormément d’accent sur les problèmes dans les banques régionales, ce qui est évidemment un signe de tension, mais on est encore loin d’un risque systémique pouvant fragiliser l’économie américaine. Les problèmes posés par les quelques banques régionales en faillite ont été traités avec célérité, et on n’a pas vu de persistance dans la fuite des dépôts ou de faillites en chaîne.

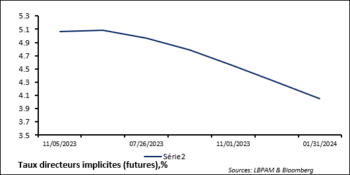

Il n’empêche que le marché continue de faire un pari très fort sur l’évolution des taux directeurs de la Fed, complétement en opposition avec ce qu’indiquent les banquiers centraux. Malgré les risques, nous continuons de penser que ces paris sont exagérés et peu cohérents avec les données dont on dispose aujourd’hui.

Toutefois, il est toujours essentiel d’être à l’écoute du marché, mais on a encore du mal à saisir la logique qui domine ces prévisions en l’absence de signes forts sur l’avènement d’une récession très prononcée dans les trimestres à venir.

Fig. 6 Fed: Même si l’inflation reste trop élevée et la dynamique de désinflation est en ligne avec le diagnostic de la Fed, le marché anticipe toujours des baisses de taux

Ce qui est certain est que si derrière ces baisses des taux se cache l’anticipation d’une récession sévère aux Etats-Unis, obligeant la Fed à agir rapidement en assouplissant sa politique monétaire, il est difficile de voir les bourses résister dans un tel scénario.